Die tatsächlichen Kosten einer Berufsunfähigkeitsversicherung ergeben sich vor allem aus der Berufsgruppe, der Gesundheitshistorie und der technischen Ausgestaltung (Konfiguration).

Inhaltverzeichnis Kosten einer Berufsunfähigkeitsversicherung

Warum BU-Listenpreise aus Vergleichsrechnern Bullshit sind?

Das Lager der Verbraucherschützer empfiehlt hartnäckig einen Preisvergleich vor Abschluss einer Berufsunfähigkeitsversicherung. Dies zeugt wieder einmal von maximaler Selbstsicherheit bei zugleich vollständiger Ahnungslosigkeit.

Ein BU Preisvergleich meint für den Verbraucher die Nutzung von Vergleichsrechnern und Vergleichsportalen. Eine praktikable, andere Möglichkeit besteht für den Endkunden im Grunde nicht.

Aber genau diese Listenpreise aus Vergleichsrechnern sind im Regelfall völlig wertlos.

Kein Vergleichsrechner kann die heute am Markt übliche, komplexe Berufsgruppendifferenzierung sauber abbilden. Nicht einmal die technisch und inhaltlich stärkeren, aber kostenpflichtigen Vergleichsrechner der Versicherungsvermittler.

Das hat verschiedene Gründe, die wir im Nachgang jeweils ausführlich in den entsprechenden Abschnitten erläutern werden. Dazu zählen insbesondere medizinische Einflussfaktoren und die Risikoprüfung, sowie die rechtlichen Grundlagen bei der Wahl der Berufsgruppe und die Softfaktoren in der Berufsgruppeneinstufung.

Aber auch die tatsächliche Konfiguration der Berufsunfähigkeitsversicherung hat direkte Auswirkungen auf den Preis. Hierzu zählen insbesondere die Wahl der richtigen BU-Rentenhöhe, Endalter, Leistungsdynamik, AU-Klausel und ein paar andere Faktoren.

Gerade dieser Bereich der technischen Ausgestaltung einer Berufsunfähigkeitsversicherung ist sehr beratungsintensiv und gehört in die Hände eines Profis, wenn man am Ende ein sinnvolles Ergebnis erwartet.

BU Kosten – Einflussfaktoren medizinische Annahme und Risikoprüfung

Ähnlich wie beim Baufi-Werbezins im Schaufenster einer Bank, gelten Listenpreise auch in der BU nur für „Modellkunden“. Im Falle der Berufsunfähigkeitsversicherung gelten die Listenpreise für aus Sicht der BU statistisch gesunde Kunden.

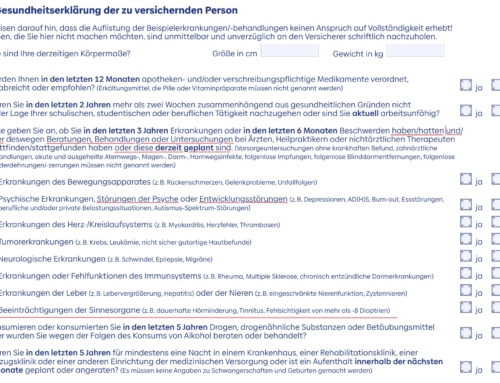

Abhängig von der tatsächlichen Gesundheitshistorie kann es zu medizinischen Risikozuschlägen, oder auch Risikozuschlägen für beispielsweise gefährliche Hobbys oder berufliche Gefahren kommen.

Hier hilft nur eine sorgfältige Aufbereitung der Gesundheitshistorie und im Anschluss eine detaillierte Risikovoranfrage mit allen für den Versicherer entscheidungsrelevanten Gefahrumständen weiter.

Selbst dann unterscheiden sich die Beurteilung und somit auch die Ergebnisse von Gesellschaft zu Gesellschaft teils erheblich.

Ein auf die Berufsunfähigkeitsversicherung spezialisierter Versicherungsmakler sollte die Annahmerichtlinien und Annahmepraxis der Gesellschaften kennen. Zudem stehen über die Jahre aufgebaute Zugangswege offen, die dem Wald- und Wiesenmakler nicht ansatzweise zur Verfügung stehen. BU Aktionen mit einfachen Gesundheitsfragen sind ein weiteres Werkzeug, aber generell nur mit Bedacht einzusetzen.

In der Praxis ist die medizinische Wertung für die rein preisliche Betrachtung aber häufig nachrangig gegenüber der Berufsgruppeneinstufung. Plattes Beispiel:

Psychologe (10.09.1983) mit Master, 2500 € BU-Rente, 100 % Büro bis Endalter 67 kostet bei …

- der Dialog SBU professional 71,62 € Zahlbeitrag

- die Bayerische Komfort 78,62 € Zahlbeitrag

- LV1871 Golden BU 94,54 € Zahlbeitrag

- HDI Ego Top 128,71 € Zahlbeitrag

Die Dialog ist basierend auf meiner Erfahrung besonders problematisch in der Risikoprüfung, auch die Bayerische ist nicht einfach. Die Dialog votet in Folge der Risikovoranfrage beispielsweise einen Risikozuschlag von 50 %, die Bayerische 25 % und die LV1871 nimmt glatt an.

Plötzlich ist die LV1871 preislich am „günstigsten“. Basierend auf den Versicherungsbedingungen ist sie Stand 01.2023 ohnehin die qualitativ bessere Lösung aus Sicht eines Einzelvertrags.

In der Praxis ist das noch komplizierter. So wäre das Lagebild eher Leistungsausschluss und / oder 25 % Risikozuschlag bei der Dialog, Risikozuschlag von 25 % bei der Bayerischen und glatte Annahme bei der LV1871. Ich habe also plötzlich keine reine preisliche Vergleichbarkeit mehr, da eine der Gesellschaften nur einen eingeschränkten Versicherungsschutz (oder bspw. gar keinen) anbietet.

Das tatsächliche Preisgefüge der beispielhaft genannten Gesellschaften ist eigentlich gar nicht so stark unterschiedlich, wie hier zu sehen. Es liegt allein an der Berufsgruppeneinstufung, dazu kommen wir gleich noch ausführlich.

Stark vereinfacht und überspitzt heißt das, HDI (durchaus brauchbare Risikoprüfung) möchte die Berufsgruppe Psychologe einfach nicht haben. Entsprechend höher fällt die Prämie aus. Beim Informatiker gäbe es diesen riesigen Unterschied nicht.

Das heißt aber auch: hier müssten schon sehr viele, hoch theoretische Umstände aus Sicht der Risikoprüfung zusammenkommen, damit HDI im Beispiel preislich Sinn machen würde.

Kosten einer BU – Einflussfaktor Berufsgruppe

In der Praxis ist die Bepreisung der Berufsgruppe (Berufsgruppeneinstufung) der wesentlichste und für den Profi auch der steuerbarste Kostenfaktor einer Berufsunfähigkeitsversicherung.

Berufsgruppeneinstufungen sind bezogen auf den Gesamtmarkt vor allem vertrieblich motiviert und ergeben keinesfalls immer einen Sinn.

Meint beispielsweise …

- wenn man wie die Allianz (Presseversorgung) einen Fuß in der Tür einer bestimmten Zielgruppe hat, wird diese Zielgruppe häufig besser eingestuft sein, als beim Mitbewerber

- wenn die eigenen Umsätze vor allem aus bestimmten Vertrieben kommen (MLP, Deutsche Ärztefinanz, Horbach usw.), werden diese Vertriebe ihre Marktmacht nutzen, um mit der eingeschränkten eigenen Angebotspalette preislich in den eigenen Zielgruppen attraktiver zu sein

Bei wenigen Gesellschaften spielen auch Erfahrungswerte in Bezug auf bspw. Leistungsfälle eine relevante Rolle in der Bepreisung. Man sollte sich aber vom Gedanken lösen, dass Berufsgruppeneinstufung immer belastbare, faktenbasierte Hintergründe hätte. Primär sind diese Preisschilder in der Praxis vertrieblich bedingt.

Rechtliche Grundlagen Berufsgruppeneinstufung

Die Wahl der richtigen Berufsgruppe im Antrag einer Berufsunfähigkeitsversicherung ist Teil der vorvertraglichen Anzeigepflichten. Der Versicherungsnehmer ist also dazu verpflichtet, bei Abschluss der BU die passendste Berufsgruppe zu wählen, nicht die preislich Vorteilhafteste.

Ansonsten würde die vorvertragliche Anzeigepflicht verletzt, mit den entsprechenden Rechtsfolgen einer VVA.

Problematisch ist das insbesondere bei Sammelberufsgruppen, beispielsweise Accountmanager, Sachbearbeiter, Abteilungsleiter. Solche Sammelberufsgruppen zeichnen sich durch ein sehr breites Spektrum hinsichtlich tatsächlicher Ausprägung der Tätigkeit und tatsächlicher Ausprägung der Softmerkmale (Bürotätigkeit, Bildungsabschluss, Mitarbeiterverantwortung usw. usf. …) aus.

Daher sind solche Sammelberufsgruppen für hoch qualifizierte Interessenten regelmäßig unverhältnismäßig teuer.

Nehmen wir mal an, wir haben einen Masterabschluss in Informatik aber unsere Berufsbezeichnung lautet auf Key Accountmanager. Weitere Besonderheiten im Sinne der Softmerkmale blenden wir zunächst aus.

10.09.1993, Key Accountmanager mit Master, 100 % Büro, 2.500 € BU-Rente bis 67

- Allianz 96,70 € Zahlbeitrag

- Alte Leipziger 95,73 € Zahlbeitrag

- HDI 105,95 € Zahlbeitrag

- LV1871 127,66 € Zahlbeitrag

Die Berufsgruppeneinstufung auf Basis des Abschlusses (Master Informatik) wäre erheblich günstiger und auch die Reihenfolge in der preislichen Sortierung verändert sich deutlich:

- Allianz 85,82 € Zahlbeitrag

- Alte Leipziger 82,04 € Zahlbeitrag

- HDI 85,93 € Zahlbeitrag

- LV1871 73,73€ Zahlbeitrag

Der Interessent kann aber nicht einfach hingehen und die alternative, erheblich billigere Berufsgruppe Informatiker mit Master selbst wählen. Diese Entscheidung liegt allein beim Versicherer.

Die Optimierung der Berufsgruppe durch den Versicherungsnehmer (zu eigenen Gunsten) ist nicht zulässig und eine glasklare Anzeigepflichtverletzung!

Die Wahl der Berufsgruppe kann praktisch keine Wechselwirkung zu späteren BU-Ursachen haben. Bei Verschuldungsgrad Vorsatz oder grobe Fahrlässigkeit wäre der Versicherungsnehmer durch den Kausalitätsgegenbeweis sicher. Entsprechend muss der Versicherer im Falle eines Falles auf eine Anfechtung (Arglist) setzen, für den Versicherungsnehmer der Worst Case. Diese Situation ist unbedingt zu vermeiden.

Gleichwohl gibt es Lösungsmöglichkeiten. Im Zuge einer Risikovoranfrage kann eine abgekürzte Tätigkeitsbeschreibung mit Bitte um Berufsgruppeneinstufung durch den Versicherer analog bspw. dem Informatiker erstellt werden. Das funktioniert auch bei Vorliegen der Voraussetzungen im Regelfall.

Lösung rechtssichere Berufsgruppeneinstufung durch den Versicherer

Liegen die Voraussetzungen – insbesondere Qualifikation und tatsächliche Ausprägung der Tätigkeit – für eine bessere Berufsgruppe vor, kann man eine rechtssichere Berufsgruppeneinstufung durch den Versicherer erwirken.

Dies realisiere ich üblicherweise durch eine abgekürzte Tätigkeitsbeschreibung im Zuge einer Risikovoranfrage.

Eine Vermittlerkollegen verwenden hingegen umfassende Tätigkeitsbeschreibung mit bspw. Zeitangaben und Listung von Teiltätigkeiten. Vorsicht, das ist gleichermaßen unnötig wie dämlich!

Solche ausführlichen Tätigkeitsbeschreibungen zwecks Berufseinstufung werden nie die gleiche Qualität haben, wie die im Leistungsfall ohnehin erforderliche umfassende Tätigkeitsbeschreibung. Zudem ist die Zielsetzung bei Berufsgruppeneinstufung eine andere als im Leistungsfall, inhaltliche Abweichungen sind wahrscheinlich.

Entsprechend schieße ich mir bei einem zeitnahen Leistungsfall durch Unstimmigkeiten nur selbst ins eigene Bein. Eine kurze Darstellung und Begründung für die gewünschte Berufsgruppeneinstufung reicht völlig, alles andere ist kontraproduktiver Bullshit.

Entscheidend für die Umsetzung der kurzen Tätigkeitsbeschreibung ist natürlich die Zielsetzung. Die häufigsten Varianten sind …

- Einstufung analog Abschluss

- Einstufung analog vorteilhafterer Sammelberufsgruppe

- Einstufung bei in den Berufsgruppenkatalogen ob Seltenheit nicht vorhandener Berufe

Gemäß Zielsetzung muss ich den Versicherer nun anhand geeigneter, wahrheitsgemäßer Informationen dazu in die Lage versetzen, eine Entscheidung in meinem Interesse treffen zu können.

Beispiel Key Account Manager mit M.Sc. Management

Der Kunde war eigentlich im Sinne eines IT-Beraters in einem Beruf mit tatsächlich komplexen technischen Anforderungen tätig. Die Qualifikation über das betriebswirtschaftliche Studium war nicht die A-Lösung im Sinne der Berufsgruppeneinstufung.

Entsprechend wurde auf eine Einstufung analog IT-Berater gesetzt, preislich erheblich vorteilhafter als der Accountmanager.

Die Bitte um Berufsgruppeneinstufung war erfolgreich und hat dem Kunden mehr als 50 % der Prämie gespart.

Beispiel „Produktmanager“ mit Ziel einer Einstufung analog Diplom Physiker

Auch die Sammelberufsgruppe Produktmanager ist preislich nicht unbedingt vorteilhaft. Hier lag aber die Qualifikation mit einem Diplom in Physik vor. Entsprechend war die Zielsetzung eine Berufsgruppeneinstufung durch den Versicherer analog Diplom Physiker.

Auch diese Berufsgruppeneinstufung war erfolgreich und hat dem Kunden etwa 30 % der Beiträge gespart.

Softfaktoren in der Berufsgruppeneinstufung

Vor 10 Jahren hatte kaum ein Versicherer mehr als 6-8 unterschiedliche Berufsgruppen. In den besten 2 Berufsgruppen spielte sich dann gefühlt 90 % des Neugeschäfts der Versicherer ab.

In Folge eines jahrelangen Preiskampfs um die begehrten Zielgruppen hat heute kaum noch ein relevanter BU-Versicherer weniger als 20 Berufsgruppeneinstufungen. Zumindest, wenn man die inzwischen zahlreichen einstufungsrelevanten Softmerkmale mit berücksichtigt.

Übliche Softfaktoren sind …

- Art der Ausbildung / des Studiums

- Anteil der Bürotätigkeit

- Mitarbeiterverantwortung

- Rauchverhalten

- BMI

Diese Softmerkmale bestimmen zum Teil die Berufsgruppeneinstufung direkt, manchmal wirken sie sich aber (trotz unveränderter Berufsgruppe) auch nur im Sinne eines Bonus oder Malus auf den Preis aus.

Allein in Bezug auf Bürotätigkeit gibt es dann nochmal wenigstens drei unterschiedliche Ausprägungen am Markt …

- sitzend am Schreibtisch

- am festen Arbeitsplatz

- alles, was nicht körperlich oder Reisetätigkeit ist

Die Versicherer nennen diesen Bullshit menschenverachtend „Scoring Modelle“.

Aus meiner persönlichen Sicht einer der dämlichsten und moralisch verwerflichsten Trends in der Berufsunfähigkeitsversicherung überhaupt. Es gibt praktisch keinen Vergleichsrechner, der das für alle Fälle sauber darstellen könnte. Ein fähiger Vermittler wird immer manuell mit dem Tarifrechner der Gesellschaft überprüfen oder arbeiten.

Ändern kann ich diese Entwicklungen nicht. Aber jedes System hat Ineffizienzen und Lücken. Mit genauer Kenntnis der Mechanismen lassen sich natürlich preisliche Vorteile für meine Kunden erzielen.

Vergleichsportale können dies schon technisch nicht. Und selbst wenn sie das irgendwann könnten, würde die Story an der Unkenntnis des Interessenten (Bediener) scheitern.

Praktische Beispiele zur Berufsgruppeneinstufung

Allein durch Softfaktoren können sich einzelne Berufe über mehrere Berufsgruppen erstrecken. Vor allem immer dann, wenn hinter der Berufsgruppeneinstufung sehr unterschiedliche individuelle Ausprägungen im Sinne der Scoring Modelle stehen können.

Fangen wir mit einem einfachen Beispiel an.

Fondsmanager bei der LV1871, 10.09.1993, Masterabschluss, 81 bis 100 % Büro, Nichtraucher, 2.500 € BU-Rente bis 67 ohne Extras

Zahlbeitrag 85,47 in Berufsgruppe 3

Nun geben wir dem Beispiel die Verantwortung für 5 Mitarbeiter.

Zahlbeitrag 81,39 in Berufsgruppe 2

Nun geben wir dem Beispiel die Verantwortung für 19 Mitarbeiter.

Zahlbeitrag 77,61 in Berufsgruppe 1

Nun „verheiraten“ wir unser Beispiel und geben 1 Kind dazu:

Zahlbeitrag 73,81 in Berufsgruppe 1

Heißt das jetzt, dass die Berufsgruppe bei 81-100 % Bürotätigkeit unverändert bleibt? Nein, natürlich nicht.

Beispiel Pharmazeut (10.09.1993), Staatsexamen und 2.500 € BU-Rente bis 67 ohne Extras

- bei 100 % Bürotätigkeit – Zahlbeitrag 85,37 €

- bei 90 % Bürotätigkeit – Zahlbeitrag 89,78 €

- bei 90 % Bürotätigkeit und 5 Mitarbeitern – Zahlbeitrag 81,39 €

- bei 71 % Bürotätigkeit, 19 Mitarbeitern, verheiratet und 1 Kind – Zahlbeitrag 77,40 €

Schon klar, oder? Noch Fragen?

Dazu kommen Sekundärmerkmale im gesundheitlichen Bereich. So koppelt beispielsweise die Bayerische einen aus deren Sicht idealen BMI zusammen mit dem Nichtraucherstatus zum 15 % „Gesundheitsbonus“.

Beispiel die Bayerische Komfort, Unternehmensberater, mehr als 75 % Büro, Studienabschluss, 2.500 € BU-Rente bis 67 ohne Extras

bei 176 cm, 72 kg und Nichtraucher – Zahlbeitrag 95,28 €

bei 176 cm, 72 kg und Raucher – Zahlbeitrag 106,54 €

176 cm, 84 kg und Nichtraucher – Zahlbeitrag 106,54

Das letzte Beispiel ist gerade mal ein BMI von 27,1. BMI unter 29 gibt nirgendwo Probleme in der Risikoprüfung. Der Gesundheitsbonus ist aber an beide Voraussetzungen gekoppelt, den Nichtraucherstatus und eine bestimmte BMI-Range.

Blöd, dass wir vergessen haben, dass unser Unternehmensberater ein betriebswirtschaftliches Studium abgeschlossen hat. Da wäre die richtige Berufsgruppe dann der „Betriebswirt (Unternehmensberatung)“.

Der kostet als Nichtraucher mit 176 cm und 84 kg nur 87,44 €. Mit 83 kg sind es dann nur noch 78,62 €.

Den „Physiker (Unternehmensberatung)“ gibt es natürlich nicht. Der kann sich ja aber mit abgekürzter Tätigkeitsbeschreibung via Risikovoranfrage um die bessere Berufsgruppeneinstufung durch den Versicherer kümmern. Denn mit Berufsgruppeneinstufung Unternehmensberater ist der Physiker natürlich ein teureres Risiko als der BWler.

Schon klar, oder? Noch Fragen?

Beispiel Abteilungsleiter (10.09.1983) bei der Alte Leipziger, 2.500 € BU-Rente bis 67 ohne Extras

Schauen wir uns zunächst den „Bildungsaspekt“ ohne Mitarbeiterverantwortung an.

- Master, 90-100 % Büro, keine Mitarbeiterverantwortung – Zahlbeitrag 95,73 €

- Bachelor, 90-100 % Büro, keine Mitarbeiterverantwortung – Zahlbeitrag 106,25 €

- Fachwirt, 90-100 % Büro, keine Mitarbeiterverantwortung – Zahlbeitrag 106,25 €

- kaufmännische Ausbildung, 90-100 % Büro, keine Mitarbeiterverantwortung – Zahlbeitrag 124,78 €

Den nächsten Kick bringt die Mitarbeiterverantwortung bei 1-4 Mitarbeitern.

- Master mit 1 bis 4 Mitarbeitern – Zahlbeitrag 95,73 €

- Bachelor mit 1 bis 4 Mitarbeitern – Zahlbeitrag 95,73 €

- Fachwirt mit 1 bis 4 Mitarbeitern – Zahlbeitrag 106,25 €

- kaufmännische Ausbildung mit 1 bis 4 Mitarbeitern – Zahlbeitrag 106,25 €

Plötzlich sind Master und Bachelor, sowie Fachwirt und kaufmännische Ausbildung gleich gestuft.

Jetzt modifizieren wir die Mitarbeiterverantwortung auf die jeweils bestmögliche Ausprägung …

- Master ab 11 Mitarbeiter – Zahlbeitrag 82,08 €

- Bachelor ab 20 Mitarbeiter – Zahlbeitrag 82,08 €

- Fachwirt ab 20 Mitarbeiter – Zahlbeitrag 95,73 €

- kaufmännische Ausbildung ab 20 Mitarbeiter – Zahlbeitrag 95,72 €

So richtig blöd ist es aber, wenn man eine handwerkliche Ausbildung hat. Auch mit 200 Mitarbeitern würde der Abteilungsleiter dann immer noch einen Zahlbeitrag von 106,25 € haben.

Schon klar, oder? Noch Fragen?

Wer nach diesen Ausführungen und Beispielen wirklich noch denkt, man könne mit Vergleichsportalen eine Berufsunfähigkeitsversicherung irgendwie billiger abschließen, dem kann ich wirklich nicht mehr weiterhelfen.

Einflussfaktoren Konfiguration / technische Ausgestaltung einer BU

Die Kosten einer Berufsunfähigkeitsversicherung hängen natürlich insbesondere auch davon ab, was man eigentlich tatsächlich abschließt. Zu den Merkmalen einer möglichen Konfiguration gehören insbesondere …

- Höhe der Berufsunfähigkeitsrente

- Endalter der Berufsunfähigkeitsversicherung

- Leistungsdynamik

- AU-Klausel

Diese Merkmale sind direkte Leistungsmerkmale. Darüber hinaus gibt es sonstige technische Faktoren, beispielsweise Zahlweise oder Karenzzeit.

Höhe der Berufsunfähigkeitsrente

Die Höhe der Berufsunfähigkeitsrente ist der offensichtlichste Kostenfaktor. Dabei ist die Frage, „Wie viel BU-Rente ist sinnvoll?„, gar nicht so leicht zu beantworten.

Kein Problem, im entsprechenden Artikel erhalten Sie detaillierte Informationen zum Thema.

Endalter der Berufsunfähigkeitsversicherung

Die Laufzeit einer Berufsunfähigkeitsversicherung hat maßgeblichen Einfluss auf den Preis. Verkürzt man beispielsweise das Endalter von 67 auf 65 Jahren, bringt das eine durchschnittliche, vermeintliche Ersparnis von etwa 15 %.

Eine Verkürzung des Endalters ist eine denkbar dämliche Idee. Alles andere als 67 lohnt im Regelfall nicht einmal zu diskutieren. Warum das so ist, wird im Artikel zum Endalter in der Berufsunfähigkeitsversicherung ausführlich erläutert.

Grundsätzlich gibt es zwei unterschiedliche Stellschrauben in Bezug auf das Endalter …

- Versicherungsdauer

- Leistungsdauer

Die Versicherungsdauer gibt an, bis zu welchem Alter Versicherungsschutz besteht. Also bis zu welchem Alter das versicherte Ereignis eingetreten sein müsste. Die Leistungsdauer definiert wiederum, bis zu welchem Alter Leistungen gezahlt werden, wenn das versicherte Ereignis innerhalb der Versicherungsdauer eingetreten ist.

Ich wähle beispielsweise 62 als Versicherungsdauer, 67 als Leistungsdauer. Tritt die Berufsunfähigkeit nun mit 50 Jahren ein, wird die Berufsunfähigkeitsrente bei weiterhin vorliegender Berufsunfähigkeit maximal bis 67 gezahlt.

Diese Variante bringt minimale Ersparnisse im meist nur niedrig einstelligen Prozentbereich. Auch von dieser kastrierten Form einer Berufsunfähigkeitsversicherung ist abzuraten.

Leistungsdynamik in der Berufsunfähigkeitsversicherung

Während die Beitragsdynamik die Kaufkraft der ursprünglichen Berufsunfähigkeitsrente erhalten soll, solange man nicht berufsunfähig ist, soll die vermeintlich ach so wichtige Leistungsdynamik die Kaufkraft der BU-Rente nach Eintritt des Leistungsfalls erhalten.

Die am Markt überwiegenden Meinung sieht Leistungsdynamiken als sehr wichtig an. Am Markt werden aber fast immer auch viel zu niedrige BU-Rentenhöhen verkauft.

Das ist wiederum genau der falsche Weg. Eine Leistungsdynamik ersetzt niemals eine anfänglich zu niedrige Berufsunfähigkeitsrente. Sie ist vielmehr ein Extra, welches man zusätzlich abschließen kann, wenn die BU-Rentenhöhe bereits ausgeschöpft ist.

Liegt insbesondere an der Amortisationszeit einer Leistungsdynamik und den Wechselwirkungen zum Thema Brutto vs. Netto BU-Rente. In den jeweiligen Blogartikeln habe ich diese Aspekte ausführlicher erklärt.

Im Allgemeinen halte ich Leistungsdynamiken für eher überflüssig. Pauschal sinnlos sind Leistungsdynamiken natürlich auch nicht, es kommt auf den Einzelfall an. Kann ich beispielsweise für längere Zeiträume nur unzureichende BU-Rentenhöhen abschließen, macht eine Leistungsdynamik Sinn.

Das ist insbesondere in der Berufsunfähigkeitsversicherung für Schüler der Fall. Ein heute 10jähriger Schüler kann meist nur 1.000 bis maximal 1.500 Euro BU-Rente abschließen. Bis der Schüler aber mal im Berufsleben ankommt, können schnell 15 Jahre vergehen. Ein zusätzlicher Kaufkraftausgleich gegen Mehrbeitrag ist hier wünschenswert.

AU-Klausel in der Berufsunfähigkeitsversicherung

AU-Klauseln sind eine formelle Leistungserweiterung und kosten durchschnittlich etwa 6-10 % Aufpreis. Im Regelfall muss diese Option – sofern gewünscht – extra „per Häkchen“ dazu gewählt werden. Abweichend von dieser Regel haben die Allianz (generell), sowie einzelne (teurere) Tariflinien anderer Versicherer bereits eine AU-Klausel integriert.

Abweichend vom Mainstream (pro AU-Klausel) sehe ich bestenfalls einen situativ bedingten Mehrwert in AU-Klauseln. Ich habe nur sehr wenige Verträge mit AU-Klauseln im Bestand.

Ob und wann man eine AU-Klausel gegen Mehrpreis braucht, können Sie im ausführlichen Blogartikel dazu nachlesen.

Sonstige Extras und Auswahlmöglichkeiten

Die BU-Versicherer haben teils unterschiedliche zusätzliche Optionspakete gegen Mehrbeitrag im Angebot. Beispielhaft seien Erweiterungen im Kontext Pflegerisiko oder Risikopuffer bei Arbeitslosigkeit genannt. Aus meiner Sicht sind diese Optionen im Regelfall nicht erforderlich und daher an dieser Stelle auch keiner genaueren Betrachtung wert.

Marktüblich und weit verbreitet ist die Option, eine Karenzzeit zu vereinbaren. Diese suggeriert einen späteren Leistungsbeginn gegen geringfügige Beitragsersparnis von 4-10 %. Ich rate entschieden davon ab. Karenzzeiten führen nicht einfach nur zu einem späteren Leistungsbeginn führen, sie verändern auch die eigentlichen Leistungsvoraussetzungen (hier die Leistungsvoraussetzung Dauer).

In der Regel ist es sinnvoll, die Prämienzahlung auf jährliche Zahlweise umzustellen. Im Durchschnitt spart das 2,8 % der Beiträge. Bei einzelnen Versicherern etwas weniger (bspw. Alte Leipziger), bei anderen sogar deutlich mehr (Bayerische). Sollte man sich eine jährliche Zahlweise bei Abschluss noch nicht leisten können, ist eine spätere Umstellung der Zahlweise ebenfalls mit gleichem Effekt möglich.

Hallo Herr Breitag,

ich habe gelesen, das 2025 der Rechnungszins von 0,25 % auf 1 % steigt. Ergibt es in diesem Kontext überhaupt Sinn, in 2024 noch einen (bzw. zwei) BU-Verträge abzuschließen? Und was ist von den Garantien der Versicherer zu halten, Verträge, die Ende 2024 abgeschlossen werden, nachträglich in 2025 „aufzubessern“? Können dabei z.B. auch andere Bedingungen nachteilig geändert werden oder kann es passieren, dass man von der Erhöhung gar nicht profitieren kann, weil dann die finanzielle Angemessenheit der BU-Rente überschritten wäre (wenn man jetzt bei Antragstellung alles ausreizt)?

Danke für Ihre Antwort.

Nahezu alle BU-Versicherer haben eine Besserstellungsklausel mit Weitergabe etwaiger Effekte aus einer Rechnungszinserhöhung. Die meisten bereits seit ca. Juli. Dabei geht es nur um die Preisebene (Zahlbeitrag), nicht um sonstige Effekte. Es gibt keinen plausiblen Grund einen Abschluss wegen Rechnungszinsänderung zu verschieben.