Wann sollte man eine Berufsunfähigkeitsversicherung abschließen? Wann ist der der beste Zeitpunkt? In welchem Alter ist eine Berufsunfähigkeitsversicherung sinnvoll?

Übliche Antwort: Sofort, so früh wie möglich. In jungem Alter sei man ja noch ohne Vorerkrankungen. Je älter man werde, desto teurer würde die Berufsunfähigkeitsversicherung. Wenn dann erst noch gefährliche Hobbys dazu kommen …

Eine sinnvolle Antwort ist jedoch deutlich komplexer. Hat sowohl eine gesundheitliche, als auch eine wirtschaftliche Dimension. Schauen wir uns das einmal genauer an.

Inhalt dieses Artikels

Gesundheitliche Aspekte beim Abschluss einer BU

Vertriebliches Argument: Je jünger man sei, desto gesünder sei man automatisch auch. Es könne ja nur schlimmer werden, je älter man wird.

Aus meiner beruflichen Praxis heraus, kann ich das so pauschal nicht bestätigen. Schon bei Schülern, Studenten und jungen Berufseinsteigern finden sich häufig prall gefüllte Krankenakten und für die BU relevante Vorerkrankungen.

Beispielhafte Gründe dafür:

- Stressbelastung während einer Masterarbeit

- die Umstellung des Körpers und des Geistes beim Übergang vom Schul- auf das Erwerbsleben

- typische „Kinderkrankheiten“ und Pubertätsleiden sind noch im Abfragezeitraum

- bei den Jüngsten, häufig schlicht besorgte Eltern

Eine Berufsunfähigkeitsversicherung zeitig abschließen – aus gesundheitlicher Sicht ist das grundsätzlich eine gute Idee. Nach ausführlicher Auswertung meiner eigenen Anfragen und Bestandskunden besagt meine persönliche Erfahrung:

Meine Kunden sind aus Sicht der Risikoprüfung einer Berufsunfähigkeitsversicherung im Durchschnitt als Berufseinsteiger mit 3-5 Berufsjahren am gesündesten.

Aus diesen Gründen würde ich die üblichen Pauschalaussagen gern wie nachfolgend konkretisiert korrigieren:

Aus gesundheitlicher Sicht lohnt der Abschluss einer Berufsunfähigkeitsversicherung immer dann, wenn die vorliegende Gesundheitshistorie eine medizinisch vorteilhafte und rechtssichere Annahme möglich macht.

Besonderheiten der Risikoprüfung in jungen Jahren

Erschwerend kommt hinzu: Je ungewisser der weitere berufliche Werdegang, desto härter die Risikoprüfung.

Beispiel Heuschnupfen / Allergien

Während ein Heuschnupfen in einem akademischen Büroberuf praktisch keine Rolle spielt, kann das beim 10jährigen Schüler durchaus einen Risikozuschlag (Aufschlag auf die Versicherungsprämie) oder einen Leistungsausschluss zur Folge haben.

Schlicht weil der 10jährige Schüler später ja einen Beruf ausüben könnte, der mit entsprechender Risikoexposition verbunden wäre.

Zudem ist die Liste speziell kindlicher und durch die Pubertät bedingter Krankheiten und Beschwerden lang. Ein typisches Beispiel ist das kindliche Asthma, welches überwiegend in Mischformen (allergisch / nicht allergisch) auftritt.

Diesbezüglich gibt es umfassende Langzeitstudien. So seien mehr als 3/4tel der einstmals Betroffenen in den jungen Zwanzigern bereits wieder über Jahre symptomfrei. Allerdings träten zwischen 35 und 42 bei fast der Hälfte der Betroffenen erneut Erkrankungen des asthmatischen Themenkreise wieder auf.

Nun soll das nicht heißen, dass man den Abschluss einer Berufsunfähigkeitsversicherung auf symptomfreie Zeiträume verschieben soll. Es soll viel mehr verdeutlichen, welche Komplexität hinter der Entscheidung eines Risikoprüfers steckt.

Aus meiner Sicht sollte man grundsätzlich eine Berufsunfähigkeitsversicherung so früh wie möglich abschließen. Aber eben auch nur dann, wenn insbesondere die gesundheitlichen Gegebenheiten einen sinnvollen Versicherungsabschluss möglich machen.

Das sollte man im Einzelfall ganz genau prüfen. Und ja, manchmal ist ein neuer Versuch mit etwas zeitlichem Abstand der sinnvollere Lösungsweg.

Umgang mit Leistungsausschlüssen bei jungen Schülern und Studenten

Vereinbarte Risikozuschläge können im Rahmen des §41 VVG grundsätzlich immer nachträglich überprüft werden. Bei Leistungsausschlüssen ist das deutlich komplizierter.

Muss also ein Leistungsausschluss vereinbart werden, sollte dieser möglichst eine ausformulierte Überprüfungsoption (Nachschau) enthalten.

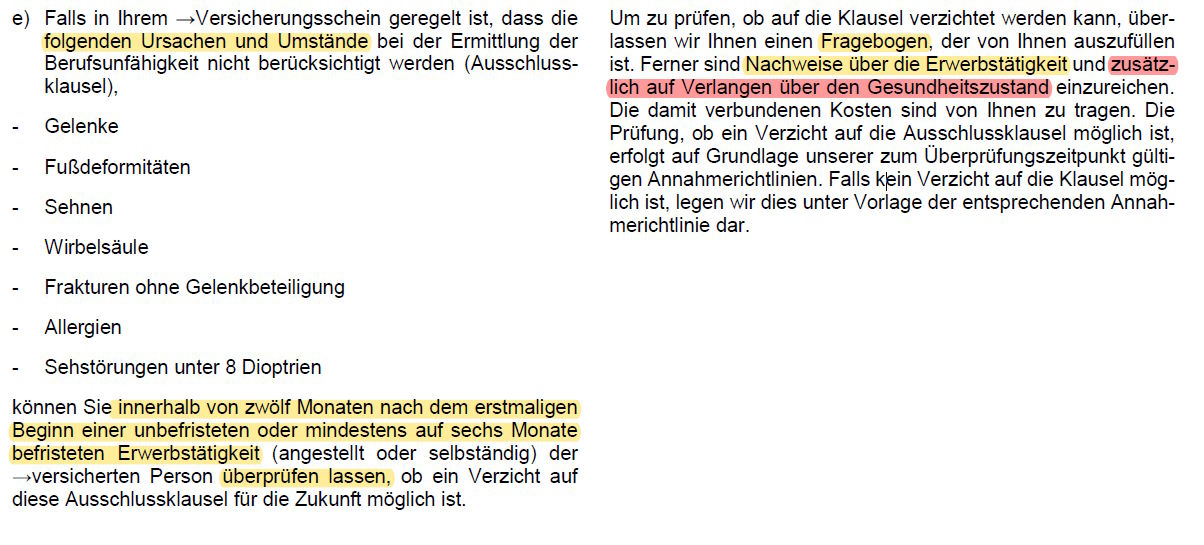

Hilfreich kann es sein, wenn die Versicherungsbedingungen eine Überprüfungsoption für Leistungsausschlüsse und Risikozuschläge enthalten. So, wie es beispielsweise im Zuge der Zukunftsgarantie bei der LV1871 der Fall ist:

Zukunftsgarantie, §8 Abs. 2 Buchstabe e) der LV1871 Golden BU Stand 01/2023

Wirtschaftliche Aspekte beim Abschluss einer BU

Allerdings hat die Frage – Was ist der richtige Zeitpunkt für den Abschluss einer Berufsunfähigkeitsversicherung? – auch eine wirtschaftliche Dimension.

Dabei sind insbesondere zu berücksichtigen:

- Alter bei Vertragsabschluss / der Faktor Eintrittsalter

- Berufsgruppeneinstufung aktuell und zukünftig und die damit verbundenen Kosten

Der Faktor Eintrittsalter in der Berufsunfähigkeitsversicherung

Grundsätzlich gilt, je jünger man beim Abschluss einer Berufsunfähigkeitsversicherung ist, desto günstiger ist die Versicherungsprämie. Aber auch nur, wenn man eine gleichbleibende Berufsgruppe unterstellt.

Schauen wir uns das am Beispiel an: Informatiker mit Bachelor oder Master, 2.500 Euro BU-Rente bis Endalter 67, LV1871 Golden BU

| Alter | mtl. Prämie |

|---|---|

| 25 Jahre | 74,78 € |

| 30 Jahre | 81,41 € |

| 35 Jahre | 88,37 € |

| 40 Jahre | 96,10 € |

| 45 Jahre | 109,38 € |

Derartige Darstellungen sind eines der häufigsten vertrieblichen Argumente, warum Sie eine Berufsunfähigkeitsversicherung früh abschließen sollten. Wie alle vertrieblich motivierten Aussagen, ist auch diese unvollständig.

Aber: Das ursprüngliche Alter bei Vertragsabschluss sichert nur die Prämie für die ursprünglich abgeschlossene BU-Rentenhöhe. Kommt es später in Folge von Gehaltserhöhungen zu einer Nachversicherung, wird dieser zusätzliche Vertragsbestandteil mit dem Eintrittsalter zum Zeitpunkt der Nachversicherung berechnet.

Dazu kommt der Aspekt des Kaufkraftausgleiches, welcher über die jährlichen Beitragsdynamiken darzustellen ist. Um bei 2,8 % Inflation nach 25 Jahren die heutige Kaufkraft von 2.500 Euro BU-Rente zu erhalten, werden in 25 Jahren bereits 4.986 Euro monatliche BU-Rente benötigt. Also fast das Doppelte. Auch die Erhöhung der BU-Rente durch Beitragsdynamiken wird je Dynamik mit dem Eintrittsalter zum Zeitpunkt der erfolgten Dynamik berechnet.

Betrachtet man nun beispielsweise Schüler und Studenten, sind die Auswirkungen des ursprünglichen Eintrittsalters für die Gesamtkosten über die ganze Laufzeit bei weitem nicht so gravierend. Schlicht weil deren Absicherungshöhe zum Abschlusszeitpunkt in Relation zur späteren Absicherung gering ist.

Formulieren wir es mal so: Je besser Ihre Karriere verläuft und um so höher Ihr Absicherungsbedürfnis über die Jahre wird, desto unbedeutender ist die Auswirkung des Alters bei Vertragsabschluss auf die Gesamtkosten einer Berufsunfähigkeitsversicherung.

Die vertriebliche Darstellung berücksichtigt außerdem nicht die durchaus üblichen Veränderungen im Berufsleben. Berufliche Veränderungen wirken sich im Sinne der dann möglichen Berufsgruppeneinstufung auf zu diesem Zeitpunkt mögliche Versicherungsprämien aus.

Berufsgruppeneinstufung aktuell und zukünftig

Aus vertrieblicher Sicht besteht immer nur ein negatives Berufsrisiko. Salopp: Sichere dir heute eine Berufsunfähigkeitsversicherung zu günstigen Prämien, zukünftig könne es ja nur schlechter werden.

Das stimmt im Einzelfall durchaus. Die Prämie für den Schüler ist günstiger als die Prämie für den Koch in Ausbildung. Die Prämie für den Medizinstudenten ist häufig günstiger, als die Prämie für den Assistenzarzt.

Berufsrisiko besteht aber in beide Richtungen, es kann also auch besser werden. Schauen wir uns einmal einen möglichen Verlauf beim Schüler Gymnasium an.

Beispiel: 1.100 € BU-Rente bis 67, LV1871 / Alte Leipziger (Nichtraucher) / Basler (Nichtraucher)

| Alter | Beruf | LV1871 | Alte Leipziger | Baloise |

|---|---|---|---|---|

| 14 Jahre | Schüler Gymnasium (8. Klasse) | 43,22 € | 55,16 € | 51,95 € |

| 17 Jahre | Schüler gymn. Oberstufe | 40,27 € | 46,52 € | 41,13 € |

| 20 Jahre | Student Informatik | 32,55 € | 33,63 € | 29,32 € |

| 27 Jahre | Bachelor Informatik | 33,15 € | 41,69 € | 32,56 € |

| 27 Jahre | Master Informatik | 33,15 € | 36,02 € | 32,56 € |

Zwei Dinge erscheinen zunächst offensichtlich:

- unterschiedliche Berufsgruppen haben unterschiedliche Versicherungsprämien

- bei allen drei Gesellschaften ist der Student am günstigsten

Der Abschluss einer BU während des Studiums führt manchmal tatsächlich zu dauerhafter Beitragsersparnis. (beispielsweise Medizinstudent vs. Assistenzarzt).

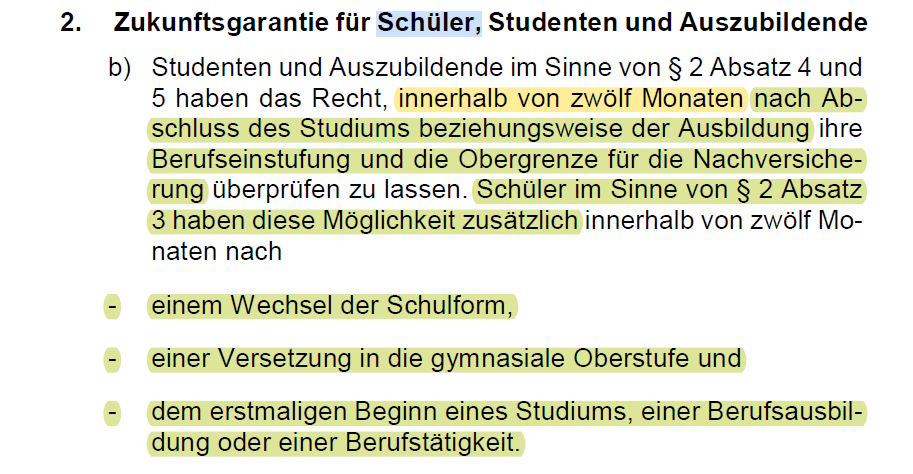

Weniger offensichtlich dürften aber die viel relevanteren Schlussfolgerungen sein. Lediglich die LV1871 bietet über die Zukunftsgarantie ein bedingungsseitiges Anrecht, in die jeweils bessere Berufsgruppe wechseln zu können.

Zukunftsgarantie LV1871 Golden BU 01.2023, §8 Abs. 2 Buchstabe b)

Diese Regelung ist klar, verständlich und ohne Einschränkungen.

Den Wettbewerb um die umständlichste Regelung gewinnt hingegen wieder einmal die Baloise (vormals Basler).

Baloise, „BerufsunfähigkeitsVersicherung“ 1.2023, Buchstabe E, Ziffer 30

Die Baloise hat ein generelles Berufsgruppenwechselrecht, wenn der neue Beruf bereits seit einem Jahr ausgeübt wird. Allerdings nur vorbehaltlich erneuter Gesundheitsprüfung, außer in den ersten 5 Jahren. Klappt nicht bei unserem Schüler. Zwischen Abschluss und Studienbeginn liegen bereits 6 Jahre.

Die Baloise hat weiterhin ein Wechselrecht, wenn die versichert Person Schüler ist (!). Das heißt, dieses Recht besteht beim Abschluss des Studiums und dem nachfolgenden Berufseinstieg nicht. Die versicherte Person wäre dann Student, nicht Schüler.

Das ist in unserem Modelfall zufällig egal, da der Informatikstudent bei der Baloise bereits die beste Berufsgruppeneinstufung bekommt. Das ist aber nicht immer der Fall.

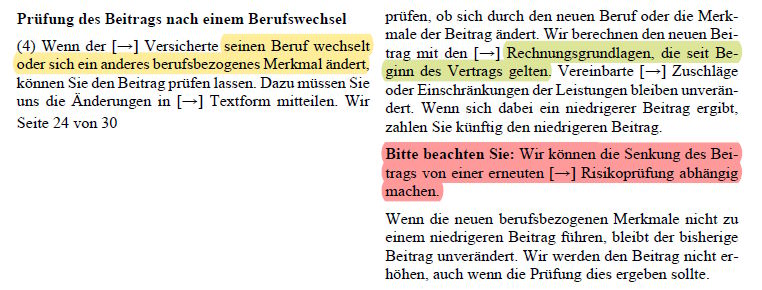

Die Alte Leipziger kennt die Option einer Besserstufung bei Berufsgruppenwechsel nur vorbehaltlich erneuter Risikoprüfung. Also insbesondere auch einer erneuten Prüfung der gesundheitlichen Verhältnisse.

Alte Leipziger, BV10 1.2023, §26 Abs. 4

Damit noch nicht genug. Natürlich sind die anfänglichen 1.100 € BU-Rente langfristig betrachtet bestenfalls das, was ich liebevoll „Hartz-4-Vermeidungspolice“ nenne. Also ist durchaus relevant, wie und unter welchen Bedingungen eine Nachversicherung, sprich eine Erhöhung der BU-Rente, möglich ist.

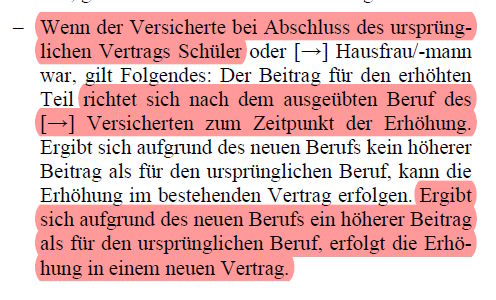

Während die Baloise und die LV1871 „ohne wenn und aber“ auf Nachversicherung ohne erneute Risikoprüfung (es kann nicht schlechter werden) abstellen, prüft die Alte Leipziger beim früheren Schüler den Beruf zum Zeitpunkt der Nachversicherung.

Alte Leipziger, BV10 1.2023, §25 Abs. 4

In unserem Beispiel mit dem Informatiker mag das egal sein. Im so oft beschworenen Szenario des negativen Berufsrisikos (der spätere Beruf ist teurer als die Schülereinstufung) aber eben nicht. Da ist es schon fast eine Randnotiz, dass bei der Alte Leipziger der Informatiker mit Bachelor gegenüber dem Master mal eben rund 16 % teurer ist.

Der Faktor Flexibilität und Anpassbarkeit

Nichts spricht gegen den frühen Abschluss einer Berufsunfähigkeitsversicherung. Dennoch gilt, je jünger man zum Abschlusszeitpunkt ist, desto mehr zukünftige Unwägbarkeiten müssen in den Versicherungsbedingungen sauber gelöst sein.

Bei einem frühzeitigen Abschluss einer Berufsunfähigkeitsversicherung kommt es also insbesondere darauf an, dass geeignete Versicherungsbedingungen ausgewählt werden. Versicherungsbedingungen, welche die Unwägbarkeiten und Entwicklungen der nächsten 10,20,30 oder 40 Jahre sinnvoll abbilden können.

Um eine optimale Flexibilität und Anpassbarkeit zu gewährleisten, sollten beim Abschluss einer Berufsunfähigkeitsversicherung in jungen Jahren insbesondere die nachfolgenden Themen bedingungsseitig sauber geregelt sein.

- Nachversicherungsoptionen und Nachversicherungsgarantien

- Verlängerungsgarantie bei Anhebung der Regelaltersgrenze in GRV oder Versorgungswerk

- Berufsgruppenwechselrecht und Besserstufung

- Stundungsoptionen bei Zahlungsschwierigkeiten

- Beitragsdynamik und Leistungsdynamik

Diese Themen bespreche ich im Termin technische Ausgestaltung ausführlich mit meinen Interessenten. Gern können aber auch die jeweiligen Artikel aus der Rubrik technische Ausgestaltung gelesen werden.

Fazit zur Frage – Berufsunfähigkeitsversicherung wann abschließen?

Berufsunfähigkeitsversicherung zeitig abschließen? Nichts spricht pauschal dagegen. Bei näherer Betrachtung hat die Frage aber eine gesundheitliche, eine wirtschaftliche und vor allem eine bedingungsseitige Dimension.

Aus gesundheitlicher Sicht lohnt der Abschluss einer Berufsunfähigkeitsversicherung immer dann, wenn die vorliegende Gesundheitshistorie eine medizinisch vorteilhafte und rechtssichere Annahme möglich macht.

Aus wirtschaftlicher Sicht kommt es auf den Einzelfall an. In einigen Fällen ist der Abschluss noch während des Studiums die wirtschaftlich günstigste Variante. Obwohl der wirtschaftliche Aspekt vertrieblich häufig im Vordergrund steht, ist er als Momentaufnahme eigentlich eher nebensächlich.

Beim Abschluss einer Berufsunfähigkeitsversicherung in jungen Jahren kommt es vor allem auf geeignete Versicherungsbedingungen an. Versicherungsbedingungen, welche die zukünftigen Entwicklungen flexibel und angemessen abbilden können.

Nur dann hat man tatsächlich Gesundheitszustand und Prämien im Sinne der üblichen Vertriebsrhetorik gesichert.

Hinterlasse einen Kommentar