Geht es um die Absicherung bedarfsgerechter Berufsunfähigkeitsrenten und späteres Ausbaupotential, sind die Versicherer im Jahr 2004 stehen geblieben. Will man eine höhere Berufsunfähigkeitsversicherung abschließen, sind verschiedene potentielle Fallstricke zu überwinden.

Wobei der Begriff „höhere BU-Rente“ erheblich täuscht. Die Probleme gehen bereits ab 2.500 € Berufsunfähigkeitsrente los. Das entspricht einem jährlichen Bruttoeinkommen von gerade einmal etwas über 50.000 €. Ab dieser Größe von monatlich 2.500 € BU-Rente gelten nicht mehr allein die regulären Antragsfragen.

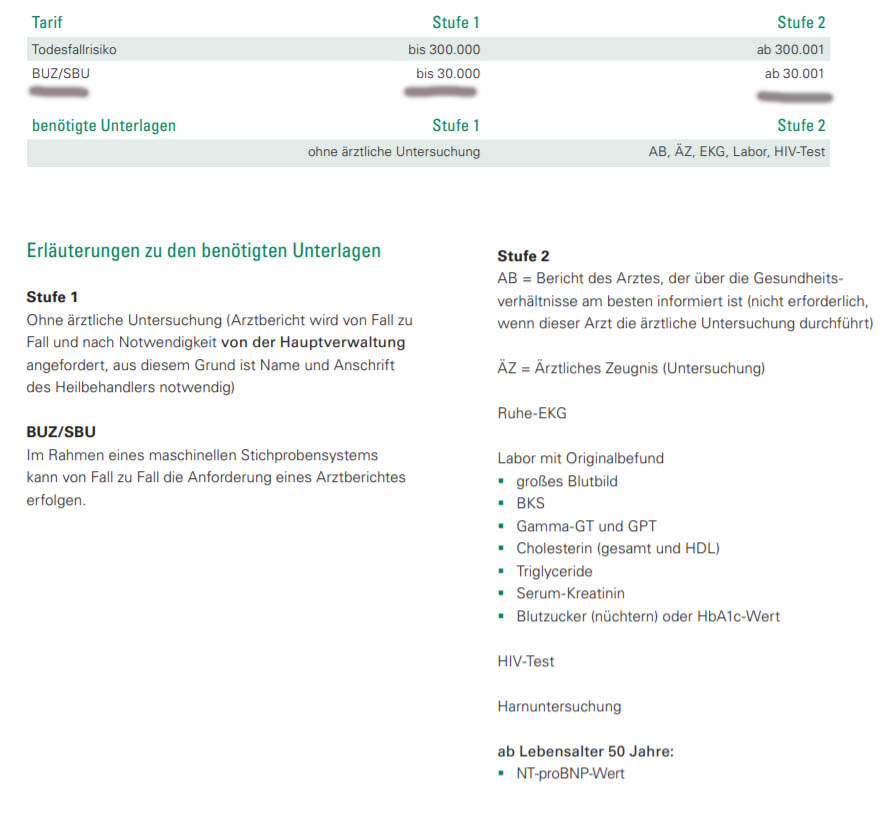

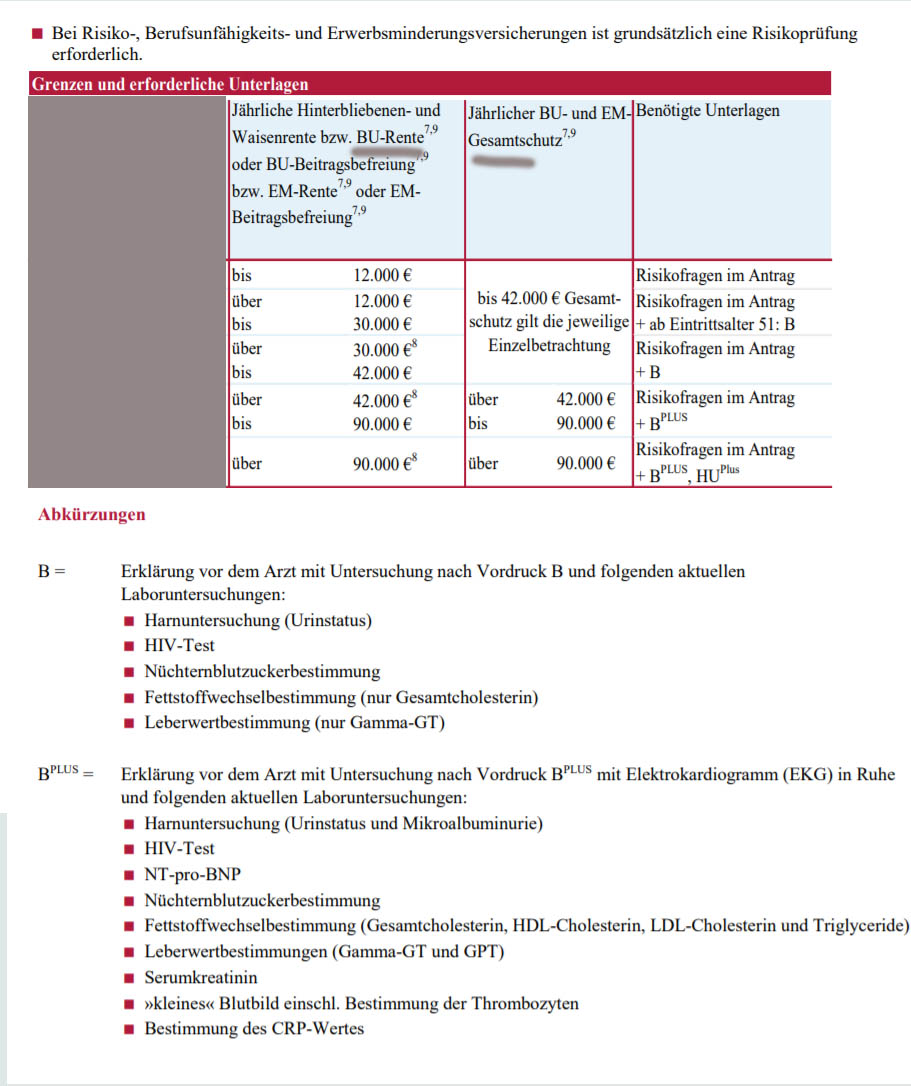

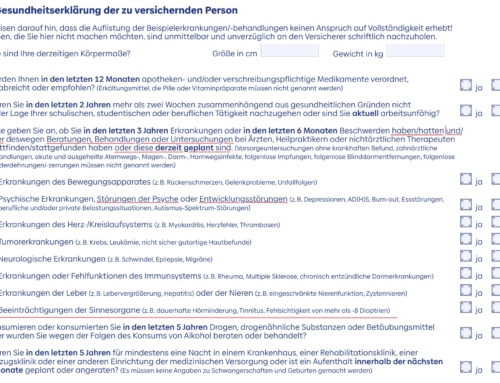

Je nach Versicherer werden die Antragsfragen dann erheblich ausgeweitet (bspw. unbegrenzte Abfragezeiträume) oder zusätzliche ärztliche Untersuchungen verlangt. Zum Beispiel:

- Blutbilder

- Blutdruckmessungen

- Belastungs-EKG

- uvm., was zu bösen Überraschungen (bspw. Risikozuschlägen) führen kann

Erschwerend kommt hinzu, dass bei den meisten Versicherern noch immer eine Nachversicherungsobergrenze von 2.500 € gilt (Marktstandard 2004). Sichert ein Berufseinsteiger mit 50.000 € Brutto also diese Rentenhöhe ab, hat er mit Ausnahme der Beitragsdynamiken kein weiteres vertragsbezogenes Anpassungspotential über Nachversicherungsoptionen.

Mit einer Zweivertragslösung Flexibilität und bedarfsgerechte Absicherung umsetzen

Die Lösung für all diese Fallstricke ist die Zweivertragslöung. Eine solche Zweivertragslösung ermöglicht eine Berufsunfähigkeitsversicherung mit Ausbaupotential und umgeht die Probleme mit der Risikoprüfung.

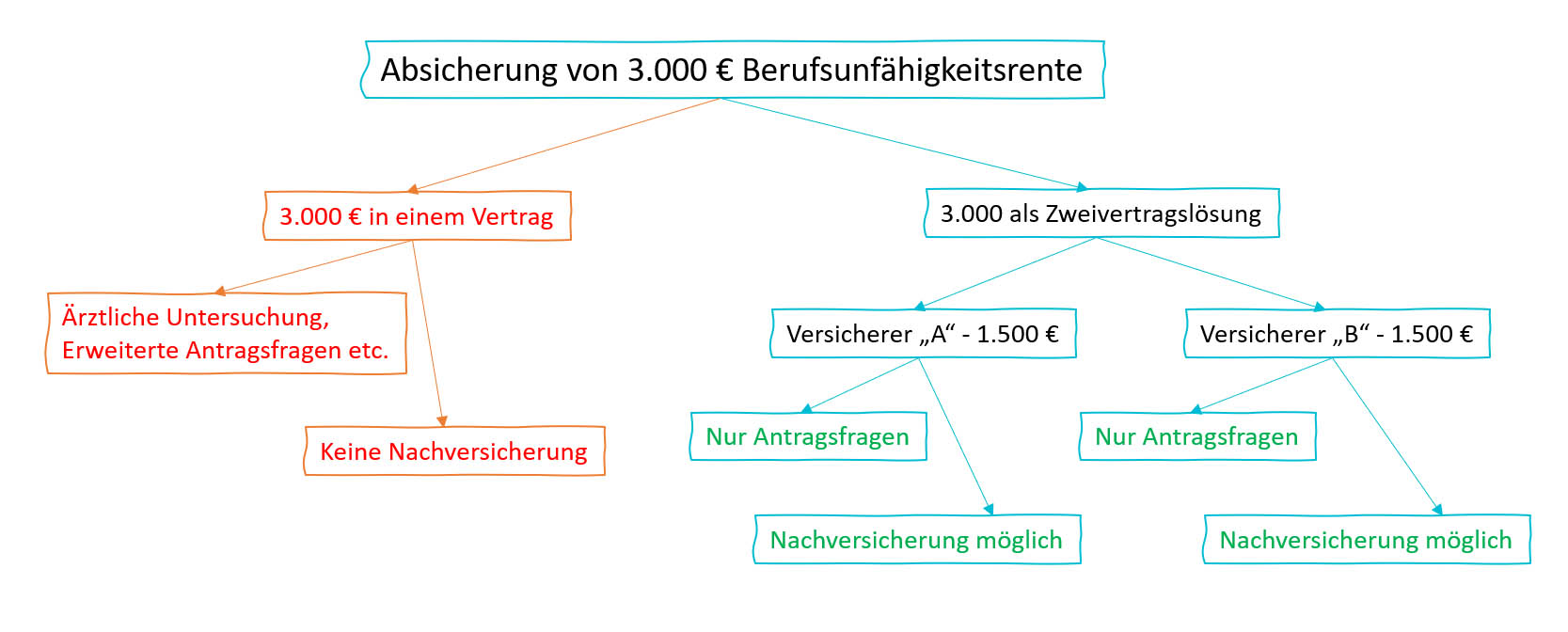

Schauen wir uns das doch einmal beispielhaft anhand einer Ziel-BU-Rente von 3.000 € an:

Abschluss eines Vertrags mit höherer BU-Rente

Möchte ich die 3.000 € über eine Gesellschaft absichern, gelten nicht mehr allein die Antragsfragen. Es werden erweiterte Untersuchungsgrenzen ausgelöst, die je nach Versicherer sehr unangenehme Konsequenzen haben können.

Ist der Versicherungsnehmer bei Blutabnahme und Blutdruckmessung nervös, kann bereits eine einmalige Blutdrucküberschreitung zu 25 % Risikozuschlag führen. Auch, wenn eigentlich überhaupt keinerlei Probleme mit dem Blutdruck bekannt sind.

Zudem besteht im Vertrag in der Regel kein Nachversicherungspotential mehr. Es verbleiben nur noch die Beitragsdynamiken für spätere Erhöhungen und Kaufkraftausgleich.

Abschluss einer Zweivertragslösung

Teile ich die 3.000 € Berufsunfähigkeitsrente hingegen auf zwei Gesellschaften auf, unterschreite ich die gesellschaftsbezogenen Untersuchungsgrenzen (gilt nicht für alle Versicherer). Ich kann ganz normal vorab über eine Risikovoranfrage die Versicherbarkeit klären. Es gelten die regulären Antragsfragen der jeweiligen Versicherer, eine weitere Gängelei erfolgt bei Wahl der richtigen Versicherer in der Praxis nicht.

Zudem bestehen jeweils auf Vertragsebene noch Nachversicherungsoptionen, da die Nachversicherungsobergrenze je Gesellschaft nicht erreicht wurde.

Heißt, auch wenn Versicherer die gesamte Absicherungssumme betrachten, kann man durch zunächst niedrigeren Abschluss und anschließend zeitnahe Nachversicherung trotzdem die Untersuchungsgrenzen umgehen. Und natürlich besteht Nachversicherungspotential für spätere Einkommensentwicklung.

Allerdings teilt man in der Praxis (abweichend von der Grafik) praktisch nie 50/50 auf. Die Aufteilung wird über die individuelle Zielsetzung und die jeweiligen Spielregeln zur Nachversicherung ermittelt.

Anmerkung aus der Praxis

Seit Anbeginn meiner Tätigkeit als Versicherungsmakler Berufsunfähigkeitsversicherung hat sich nur ein Kunde gegen meinen Rat für eine Zweivertragslösung entschieden. Was ist passiert? Einmalig erhöhter Blutdruck beim MedCheck. Obwohl diesbezüglich sogar einwandfreie Ergebnisse aus den drei vorhergehenden Jahren vorlagen. Herzlichen Glückwunsch zu 25 % Risikozuschlag. Zudem dauerte die Antragsnachbearbeitung durch einen weiteren Fehler des Interessenten knapp über 4 Monate.

Mit der empfohlenen Zweivertragslösung wäre die Story in 6-8 Werktagen einwandfrei abgesschlossen gewesen. Mit medizinisch glatter Annahme, die bereits über Risikovoranfragen vorab geklärt war. Also ohne Risikozuschlag …

Das Problem mit der wirtschaftlichen Angemessenheit für Arbeitnehmer

Geht es um die Absicherung höherer Einkommen, kommt noch ein weiteres Problem dazu, die wirtschaftliche Angemessenheit.

Bruttoeinkommen bis zur Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung (82.800 € in 2020) können in der Regel bis zu 60 % abgesichert werden. Einkommen darüber hinaus aber nur noch zu beispielsweise 30 %.

Beispiel, 135.800 Jahresbrutto

60 % von 82.800 € = 4.140 € BU-Rente mtl.

30 % von 53.000 € = 1.325 € BU-Rente mtl.

Summe: maximal 5.465 € mtl. BU-Rente bei einem mtl. Netto von ca. 6.050 €

Das ist in der Praxis zunächst noch völlig unproblematisch. Liegt vor allem am Wirkungsgrad von Beitragsdynamiken. Habe ich beispielsweise eine Beitragsdynamik von 5 % p.a. vereinbart, erreiche ich bereits mit zwei dynamischen Erhöhungen in etwa die Nettogröße. Je höher die Ausgangs-BU-Rente, desto höher der absolute Wirkungsgrad der Beitragsdynamiken.

Nur ist obiges Beispiel nicht unbedingt praxistauglich. Gerade höhere Einkommen bestehen oft aus variablen Gehaltsbestandteilen wie Boni oder Tantiemen. Diese dürfen wiederum bei der Berechnung wirtschaftlicher Angemessenheit zum Abschlusszeitpunkt nicht berücksichtigt werden.

Und schon kann die Story im nachfolgenden, überspitzten Beispiel ganz anders aussehen:

Beispiel, 135.800 Jahresbrutto, 53.000 € variabel

60 % von 82.800 € = 4.140 € BU-Rente mtl.

Summe: maximal 4.140€ mtl. BU-Rente bei einem mtl. Netto von ca. 6.050 €

Auch hier kann eine Zweivertragslösung bedingt Abhilfe schaffen. Für die Nachversicherung gelten in der Regel die tatsächlich realisierten Bruttoeinkommen des Vorjahres.

Das Problem mit der wirtschaftlichen Angemessenheit für Selbstständige

Bei Selbstständigen kann die Story noch erheblich komplizierter werden. Es gilt üblicherweise der Gewinn vor Steuern (3-Jahresschnitt) als Bezugsgröße für die wirtschaftliche Angemessenheit.

Der Gewinn vor Steuern ist aber eine durchaus flexible Größe, die durch verschiedene Faktoren gesteuert und beeinflusst werden kann. So zum Beispiel geringe Gehälter bei zusätzlichen Entnahmen (bspw. Dividenden) für GmbH-Geschäftsführer.

Oder bei Existenzgründern durch geringe Gewinne in den ersten Jahren. Schließlich investiert man üblicherweise die ersten Jahre erst einmal in die eigene Firma, statt unnötig Gewinne zu versteuern.

Technische Flexibilität und Anpassbarkeit ist für Selbstständige ein besonders wichtiges Kriterium bei Abschluss einer Berufsunfähigkeitsversicherung.

Das Problem mit den Rückversicherern

Bei Berufsunfähigkeitsrenten über 4.000 € mtl. entscheidet zudem meist nicht mehr der Erstversicherer, sondern der jeweilige Rückversicherer. Führt gedanklich dazu, dass der gesunde Menschenverstand ausgeschaltet und der individuelle Kunde sinngemäß in eine Exceltabelle gepresst wird.

Aus manueller Risikoprüfung (bspw. für Hobbys oder gesundheitliche Grenzsituationen) wird dann sture Risikoprüfung nach Datenbank. Was zu erheblich schlechteren Ergebnissen führen wird, als man durch manuelle Risikoprüfung via Risikovoranfrage hätte erzielen können.

Harmloses Beispiel Risikoprüfung durch Rückversicherer aus der Praxis

Vor ein paar Jahren sollten die Verträge (5) eines Interessenten zusammengefasst werden. Es ergab sich eine BU-Rente von insgesamt deutlich über 4.000 Euro. Der Kunde war zur Flugtauglichkeitsuntersuchung mit eher nebensächlichem Beibefund (=Musterung bei der Luftwaffe). Der Rückversicherer wollte nun wissen, welche Art von Flugmaschinen der Kunde so fliegt.

Wir konnten nur kurz und knapp antworten, dass der Kunde – abgesehen von Modellflugzeugen – noch nie ein Cockpit von innen gesehen hat.

Ich habe vorhin auf Reddit von jemandem gelesen, bei dem die Gesellschaft eine gesonderte Risikoprüfung zur finanziellen Angemessenheit bei einer Mehrvertragslösung gefordert hat. Der Interessent hatte schon mehrere Verträge bei anderen Gesellschaften und wollte einen weiteren Vertrag bei einer Gesellschaft abschließen, bei der er bisher noch keinen Vertrag hatte.

Die Gesellschaft verlangte aber aufgrund der insgesamt (auch bei anderen Unternehmen) versicherten Summe eine gesonderte Risikoprüfung mit Einkommensnachweisen usw., möglicherweise obwohl die Angemessenheit im Vergleich zum Gehalt aus Sicht der Gesellschaft stimmte, und der Vertrag auch nicht die Höchstgrenze der Gesellschaft touchiert hat.

Wissen Sie mehr zu solchen Fällen?

Das ist gleichermaßen korrekt wie völlig normal. Hinsichtlich der wirtschaftlichen Angemessenheit sind immer alle bestehenden Absicherungen für das zu versichernde Risiko zu berücksichtigen, insbesondere bereits bestehende oder zeitgleich beantragte BU Verträge. Gilt ebenfalls für die wirtschaftliche Angemessenheit in der Nachversicherung.

Hat aber nichts mit dem medizinischen Aspekt der Versicherbarkeit gem. Blogartikel zu tun. Da prüft grundsätzlich erstmal jede Gesellschaft nur das Risiko „bei sich selbst“.

Bezüglich der Formulierung „Höchstgrenzen der Gesellschaft“ wäre ich vorsichtig. Auf der einen Seite gibt es Annahmerichtlinien, bspw. „60 % vom Brutto bis BBG RV, 30 % für das Brutto über BBG RV“. Auf der anderen Seite häufig interne Richtlinien bei höheren Gesamtabsicherungen.

Die Prüfung wirtschaftlicher Angemessenheit erfolgt üblicherweise per Fragebogen der Gesellschaft + Nachweise in Bezug auf Einkommen der letzten 3 Jahre. Im Einzelfall erfolgt auch eine tiefergehende Prüfung, selbst bspw. fast immer dann ein Problem, wenn die Einkommen der der letzten 3 Jahre im Ausland erzielt wurde.

Danke für die ausführliche Antwort. Auf die Problematik, die Sie im letzten Absatz nennen, bezog ich mich – die Tatsache, dass eine solche tiefergehende Prüfung besteht, heißt ja, dass sie auch zur Ablehnung führen kann, und damit womöglich auch zu einem HIS-Eintrag, obwohl von der wirtschaftlichen Angemessenheit und der Gesundheit eigentlich alles passt, und die Gesellschaft vielleicht nur kalte Füße bekommt oder ihr die ausländischen Nachweise nicht gefallen. Wäre es daher nicht sinnvoll (und vielleicht möglich), diese Prüfung in die Risikovoranfrage „vorzuziehen“, um den Interessenten vor diesem Risiko zu schützen?

Die Sorge ist zunächst völlig unbegründet. Sofern wirtschaftliche Angemessenheit tatsächlich nicht erfüllt wäre/ ist, gibt es zunächst ein Änderungsangebot der Gesellschaft. Bspw. mit einer gegenüber dem Antrag herabgesetzten BU-Rente … Ich persönlich hatte aber noch niemals einen Fall, bei dem ich am Ende der Verhandlungen nicht den beantragten Versicherungsschutz bekommen habe.

Eine Ablehnung kann praktisch nicht erfolgen, wenn nicht völliger Unsinn beantragt wurde und die Nachweise vorhanden sind. Selbst wenn abgelehnt würde, was bei solider Arbeit praktisch ausgeschlossen ist, besteht kein an HIS meldbares, negatives Risikomerkmal (bspw. Zahlungsausfall oder gesundheitliche Aspekte).

Komplexere wirtschaftliche Angemessenheiten werden in Risikovoranfragen in der Regel nicht geklärt bzw. gar nicht von den Gesellschaften bearbeitet. Schon weil es pseudonymisiert kaum möglich ist (Schufa / Creditreform), einen zusätzlichen Aufwand darstellt und die meisten Gesellschaften Ihre eigenen prozessualen Herangehensweisen bevorzugen (bspw. bestimmte Fragebögen).

Ein guter Makler kennt die Annahmerichtlinien der Versicherer, so dass Unstimmigkeiten in Bezug auf die wirtschaftliche Angemessenheit beim spezialisierten BU-Makler die absolute Ausnahme darstellen sollten.

Für gängige Problemstellungen, bspw. die Anrechnung von Anwartschaften aus Versorgungswerken, hilft auch die Wahl der passenden Gesellschaften mit den individuell passenden Annahmerichtlinien. In manchen Fällen muss die Gesamtabsicherung schrittweise und in der richtigen Reihenfolge beantragt werden.

Wirtschaftliche Angemessenheit ist beim Erstantrag eine generell zu berücksichtigende Anforderung, welche im Prinzip keinerlei direkten Bezug zum Thema Zweivertragskonstellation hat. Tricky wird wirtschaftliche Angemessenheit regelmäßig erst beim Thema Nachversicherung.