Die Interessentin kam nach einer gescheiterten Vorberatung bei einem Mitbewerber zu mir. Der Vorgang hatte einen moderaten Schwierigkeitsgrad. Zu lösen waren insbesondere die Berufsgruppeneinstufung, sowie moderate Vorerkrankungen.

Inhaltsverzeichnis Berufsunfähigkeitsversicherung für eine Pharmakovigilanz-Managerin

Anamnese und Ausgangssituation

Die Interessentin hatte eine unbefriedigende Vorberatung bei einem von Finanztip.de empfohlenen Mitbewerber zuvor abgebrochen. Im Verlauf der Vorberatung wurden Risikovoranfragen an 6 Gesellschaften gesendet.

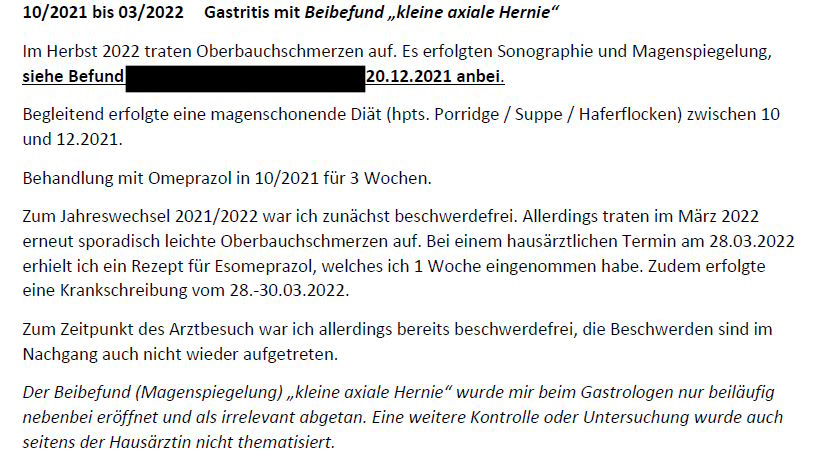

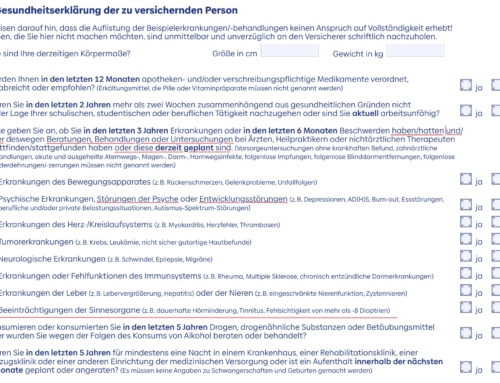

Als relevante Gesundheitshistorie hatte die Interessentin nur (auf eine Gastritis zurückzuführende) wiederkehrende Oberbauchschmerzen zwischen 10/2021 und 03/2022. Allerdings wurde im Zuge einer Magenspiegelung eine kleine axiale Hernie ohne weitere Behandlungs- oder Kontrollbedürftigkeit festgestellt.

Leider war die Aufbereitung der Gesundheitshistorie durch den Mitbewerber katastrophal. Verwendet wurden nur schlecht ausgefüllte Fragebögen der Alte Leipziger und der LV1871. Die Logos (etc.) der Gesellschaften wurden aus den PDFs entfernt. Vermutlich um diese als gesellschaftsneutral auszugeben, da ja weit mehr als die benannten Gesellschaften abgefragt wurden.

Die für eine Risikovoranfrage essentiell notwendige Eigenschilderung fehlte völlig, der Befund der Magenspiegelung wurde unkommentiert mit eingereicht. Eine axiale Hernie ist üblicherweise ein Risikozuschlag von ab etwa 25 %, vorbehaltlich Ausprägung und Verlaufskontrollen. Die Eigenschilderung ist notwendig um zu erläutern, warum es eben keine weitere Kontroll- oder Behandlungsbedürftigkeit gab, dies ging allein aus dem Befund nicht hervor.

Entsprechend kassierte die Kundin überall Risikozuschläge, nur die Allianz war zu einer medizinisch glatten Annahme bereit.

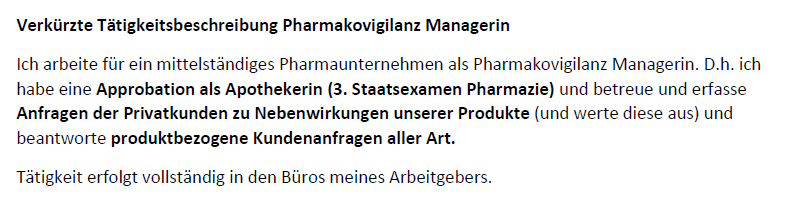

Weiterhin wurde die Interessentin in der Risikovoranfrage als Apothekerin ausgegeben. Das ist sachlich falsch. Zwar verfügte die Kundin über das dritte Staatsexamen und die Approbation, war jedoch als Pharmakovigilanz-Managerin und nicht als Apothekerin tätig.

Der Beruf ist zu selten, als dass es die Berufsgruppe Pharmakovigilanz-Managerin schlicht zur Auswahl gäbe. Stattdessen ist die Berufsgruppeneinstufung durch den Versicherer vorzunehmen, nicht als straffe und inhaltlich falsche Behauptung „Apothekerin“ durch den Versicherungsnehmer.

Verlauf der Risikovoranfrage

Eine Pharmakovigilanz-Managerin hat eine Einkommensperspektive im Bereich von etwa 60.000 bis 80.000 Euro Brutto pro Jahr. Das ist eine Konstellation, wo man wahlweise eine Zweivertragslösung einsetzt, oder zumindest einen hinsichtlich der Erhöhungsoptionen / Nachversicherung besonders starken Versicherer benötigt.

Da die Allianz trotz katastrophaler Risikovoranfrage der Vorvermittlerin medizinisch glatt votiert hatte, wäre das ja eigentlich der leichteste Weg gewesen. Nun ist die Berufsunfähigkeitsversicherung der Allianz nicht schlecht. In Bezug auf technische Flexibilität und Anpassbarkeit ist sie aber eher mittelmäßig.

Gerade wenn es um eine Berufsunfähigkeitsversicherung für Frauen geht, sollten einige grundlegende Anforderungen an insbesondere Flexibilität und Anpassbarkeit besser abgebildet sein, als das in den Versicherungsbedingungen der Allianz der Fall ist.

Entsprechend entschied ich mich abweichend für eine Risikovoranfrage bei der LV1871 (der technisch besonders starke Versicherer) und der Bayerischen (als möglichem low-budget Ergänzungsvertrag). In meinem Beratungsalltag eine recht häufige Konstellation mit charmanten Gestaltungsoptionen.

Die LV1871 hatte beim Vorvermittler allerdings eine Erschwerung und eine Rückfrage gevotet. Insofern trat ich mit meiner Risikovoranfrage quasi direkt gegen die Risikovoranfrage des Mitbewerbers an.

So sah die Aufbereitung der wesentlichen Vorerkrankung aus:

So sah die abgekürzte Tätigkeitsbeschreibung zwecks Berufsgruppeneinstufung aus:

Ergebnis der Risikovoranfrage

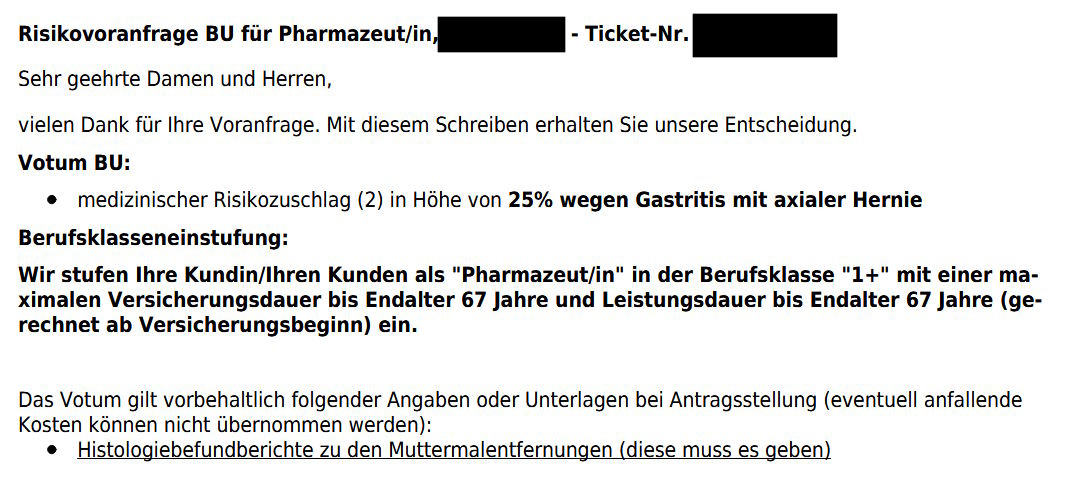

Die LV1871 votierte medizinisch glatt. Die Bayerische bot 25 % Risikozuschlag für die axiale Hernie an. Uninteressant.

Übrigens hatte die Vorvermittlerin der Interessentin niemals mitgeteilt, warum sie eigentlich überwiegend 25 % Risikozuschlag angeboten bekam. Natürlich konnte ich das der Interessentin erklären und mit dem Votum der Bayerischen dann auch schwarz auf weiß belegen.

Lächerlich ist die zusätzliche Anforderung der Histologiebefunde für die Muttermale. Allerdings ist die Bayerische für solche sinnlosen Beschäftigungstherapien bekannt.

Einst forderte die Bayerische bei einem Kunden histologische Befunde bei einer Leberfleckentfernung via Laser an. Was schwer fallen dürfte, da das Gewebe ja sinngemäß gebrutzelt wurde und nicht mehr eingesendet werden konnte. Gab natürlich kräftig Gegenwind von meiner Seite, vielleicht stand daher dieses Mal extra „(diese muss es geben)“ im Votum.

Ja, liebe Bayerische. Ich mag euch und die Befunde gibt es ganz sicher. Aber wenn euch der Interessent in der Eigenschilderung sagt, dass es keinen histologischen Befund gab, dann heißt das KEINE AUFFÄLLIGKEITEN. Das heißt dann auch, ihr braucht den ergebnislosen Befundbericht nicht für ein Votum.

Konkrete Umsetzung – BU für eine Pharmakovigilanz-Managerin

Da die LV1871 ob ihrer Stärken in Flexibilität und Anpassbarkeit auch hervorragend als Einzelvertrag laufen kann, war der Ausfall der Bayerischen nicht problematisch.

Die Interessentin musste entscheiden, ob die LV1871 stand alone genügt, oder ob durch einen Zweitvertrag erweitert werden soll. Ich persönlich halte die Lösung LV1871 stand alone im vorliegenden Fall für hervorragend.

Zu den Highlights gehören beispielsweise …

- Nachversicherung möglich bis 3.500 € BU-Rente

- Karrieregarantie möglich bis 7.000 € BU-Rente

- beste Verlängerungsoption bei Erhöhung der Regelaltersgrenze in GRV oder Versorgungswerk am Markt

- Teilzeitklausel für den Fall Kind + Beruf in Teilzeit

Die Interessentin entschied sich dann auch für diese Umsetzung.

Allerdings hat die 1-Vertragslösung im Kontext der LV1871 auch Nachteile, insbesondere Auswirkungen auf die technische Ausgestaltung.

Andere Gesellschaften handeln das durch Beitragsdynamiken über die Jahre ungeprüft ansteigende Risiko beispielsweise durch Höchstaltersgrenzen, Prüfungen wirtschaftlicher Angemessenheit ab BU-Rente von „X“ oder generelle Dynamikobergrenzen. Bei der LV1871 gibt es diese Probleme im Kleingedruckten nicht.

Dafür kann aber nur dann 5 % Beitragsdynamik (immer empfehlenswert!) abgeschlossen werden, wenn die BU-Rentenhöhe weniger als 50 % des Bruttoeinkommens ausmacht. Ein Problem, welches in einer Zweivertragslösung relativ leicht taktisch gelöst werden kann.

Einfacher formuliert: Die Interessentin hatte zwei Optionen …

- maximale BU-Rente gemäß wirtschaftlicher Angemessenheit bei 3 % Beitragsdynamik

- geringere anfängliche BU-Rente, aber dafür 5 % Beitragsdynamik

Da die LV1871 mit der Dynamikform „Vorjahressumme“ einen deutlich höheren Wirkungsgrad gegenüber der marküblichen Variante „Vorjahresbeitrag“ hat, wäre auch die Option mit 3 % Beitragsdynamik auf die Vorjahressumme völlig vertretbar gewesen.

Die Interessentin entschied sich für den zweiten Lösungsansatz.

Fazit Berufsunfähigkeitsversicherung Pharmakovigilanz-Managerin

Im Grunde hätte die Story damit zu einem hervorragenden Abschluss finden können. Allerdings schien es für mich nicht nachvollziehbare Bedenken zu geben. Man ließ sich jedenfalls extrem viel Zeit mit der Rücksendung der besprochenen Anträge.

Zudem wurde eine weitere Reduzierung der BU-Rentenhöhe um 100 Euro erbeten.

Begründung sinngemäß, man sehe das BU-Risiko in den nächsten 2-3 Jahren als gering an und dann könne man ja immer noch nachversichern. Ein Gedankengang, der eigentlich ausgeschlossen sein sollten, wenn man meinen immer gleichen Beratungsablauf „technische Ausgestaltung“ verstanden hat.

Es rechnet sich schlicht nicht, die eigentlich gewünschte BU-Rentenhöhe 2-3 Jahre später zu erreichen. Da die Erhöhungen mit dem dann gültigen Eintrittsalter gerechnet werden und somit über die gesamte Laufzeit gesehen teurer sind. Deutlich teurer als die vermeintliche Ersparnis für die 2-3 Jahre.

Zudem lag die Interessentin auf Grund der Problematik mit der 5 % Beitragsdynamik ohnehin schon unter den aus Sicht „Brutto vs. Netto BU-Rente“ mindestens erforderlichen 2.400 bis 2.500 € mtl. BU-Rente.

Mal abgesehen davon muss man beim Thema Nachversicherung die in der Beratung ausführlich thematisierten Spielregeln beachten, einfach nach Lust und Laune mal eben die BU-Versicherung erhöhen ist nicht.

Man kann das alles so ausführlich und so oft erklären wie man will, am Ende muss es der Kunde entscheiden. Ich kann nur versuchen den jeweiligen Interessenten mit meiner Beratung in die Lage zu versetzen, eine bewusste und sinnvolle Entscheidung zu treffen.

Letzten Endes kam der Antrag dann 2 Tage vor Ablauf der üblichen Gültigkeit des LV1871 Votums (4 Wochen) und wurde binnen weniger Tage reibungslos policiert. Zwar speichern die Versicherer Risikovoranfragen deutlich länger (bis zu 6 Monate), die Gültigkeit eines Votums ist aber begrenzt. Schlicht, weil sich ja zwischenzeitlich Veränderungen am Gesundheitszustand ergeben haben können.

Wenn man also ein vergleichsweise gutes Votum in Folge der Risikovoranfrage realisieren konnte, sollte man diese 4 Wochen nicht maßgeblich überschreiten. Manche Gesellschaften agieren diesbezüglich knallhart mit teilweise problematischen Erneuerungserklärungen, die LV1871 toleriert moderate Überschreitungen meist noch.

Die Interessentin mag ihre Gründe gehabt haben, ich muss ja nicht alles verstehen.

Hinterlasse einen Kommentar