Häufiger fragen mich Interessenten sinngemäß: „Ey – Welche Versicherer vermittelst du?“ … oder … „Kannst du alle Versicherer vermitteln, oder nur bestimmte?“

Fragen dieser Art sind inhaltlich eine Katastrophe. Sie basieren auf der völlig falschen Grundprämisse, dass es sinnvoll sei, einfach möglichst viele Versicherer zu vergleichen. Ein Vermittler wäre also dann gut, wenn er möglichst viele Versicherer vermitteln kann.

Diese – insbesondere vom „Verbraucherschutz“ propagierte – Herangehensweise ist jedoch völlig sinnfrei.

Kannst du alle Versicherer vermitteln oder nur bestimmte?

Als Versicherungsmakler kann ich selbstverständlich „alle Versicherer“ vermitteln. Lediglich die Vergütungsfrage (Entgelt oder Courtage) wäre formal vorab zu klären. Nicht jeder BU-Versicherer unterhält Courtagevereinbarungen mit Versicherungsmaklern (bspw. HUK, Debeka ua.).

Es ergibt nur überhaupt keinen Sinn!

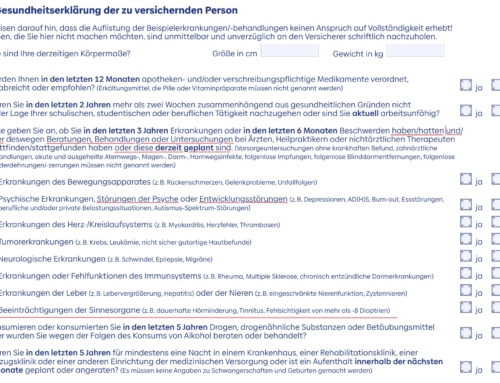

Jeder Interessent hat eine individuelle IST-Situation, bestehend aus einer wie auch immer gearteten Gesundheitshistorie und einer wie auch immer gearteten beruflichen Ausgangskonstellation (plus berufliche Perspektive). Besagte Fragen werden mir jedoch grundsätzlich bereits zu einem Zeitpunkt gestellt, an dem mir keinerlei relevante Informationen über besagte IST-Situation vorliegen.

Ein Interessent, der bei mir Kunde werden möchte, erwartet kompetente Beratung von mir. Das heißt insbesondere eine vorteilhafte und rechtssichere medizinische Annahme nach sorgfältiger Aufbereitung der Gesundheitshistorie. Darüber hinaus auch eine technische Ausgestaltung – bspw. durch eine Berufsunfähigkeitsversicherung als Zweivertragslösung – die dauerhaft bedarfsgerecht sein kann.

Also eine Umsetzung, die mit der Lebensentwicklung schritthält und nicht beim ersten Windstoß zusammenbricht.

Jede individuelle Konstellation führt in der Praxis zu 2,3,4 – im Ausnahmefall auch mal 5 – sinnvollen Lösungswegen. Entscheidend für ein sinnvolles Ergebnis ist also die individuelle Eignung der gewählten Versicherer, nicht „möglichst viele Versicherer vermitteln können„.

Zielgerichtet und individuell, statt Breitbandantibiotika

Bei jeder tiefgreifenden Entscheidung im Leben hat man üblicherweise grobe Vorstellungen über die Zielsetzung und grobe Erwartungen an das Ergebnis. So ist das auch, wenn man eine Berufsunfähigkeitsversicherung abschließen möchte.

Im Regelfall sind das:

Für eine medizinisch vorteilhafte und zugleich rechtssichere Annahme benötige ich zunächst einen Versicherer mit kompetenter, manueller Risikoprüfung. Ein Direktversicherer wird das nicht sein.

Die vermeintliche Kostenersparnis von Direktversicherern liegt nicht im Vertrieb. Im Gegenteil, das aufwändige Marketing (TV-Werbung, Internetwerbung etc. …) ist keinesfalls günstiger als Vermittler für ihre Arbeit zu bezahlen. Es sind schlicht die Personalkosten, wo Versicherer tatsächlich noch relevante Ersparnisse erzielen können.

Das heißt, ein medizinisch ungeschulter Sachbearbeiter gibt Diagnosen / die Angaben aus der Risikovoranfrage in ein Rückversicherertool ein und am Ende kommt „Computer sagt nö“ raus. Warum? Na der Sachbearbeiter kostet bestenfalls ein Drittel von dem, was man für einen qualifizierten Risikoprüfer ausgeben müsste.

So kommt dann beispielsweise ein Leistungsausschluss Psyche für eine einmalige Belastungsreaktion in Folge eines Trauerfalls (vor deutlich mehr als 12 Monaten) bei der Hannoversche Leben zu Stande. Einem der Finanztest Lieblinge. Jeder Versicherer mit brauchbarer Risikoprüfung hätte das mit sorgsamer Aufbereitung glatt angenommen.

Wenn solche Ergebnisse ob irgendeines Testsiegels die Zielsetzung des Interessenten sind, bitteschön. Aber bitte ohne mich.

Kurzum: Ich schaue mir die Gesundheitshistorie und die individuelle Konstellation meiner Interessenten an. Im Nachgang wird die Gesundheitshistorie gemeinsam mit dem Kunden aufgearbeitet, üblicherweise folgt eine Risikovoranfrage. Für diese Risikovoranfrage werde ich im Regelfall 2-4 Versicherer vorschlagen, die zur individuellen Situation des Kunden passen und bei denen ich evidenzbasiert eine vorteilhafte und rechtssichere Annahme für den Kunden erwarte.

Aber welche Versicherer vermittelst du denn nun?

Die Vorauswahl im Sinne einer Risikovoranfrage treffe ich ausschließlich auf Basis der individuellen Gesundheitshistorie und anhand der individuellen beruflichen Konstellation des Interessenten.

Genau diese Informationen stehen mir praktisch nie zur Verfügung, wenn oben genannte Fragen gestellt werden. Zudem basieren Fragen dieser Art in der Regel darauf, dass der Interessent zuvor mal irgendwo etwas gelesen oder gehört hat. Beispielsweise ein Testergebnis von Stiftung Warentest.

Der Interessent muss also beurteilen, ob er sich auf Hörensagen oder etwas „irgendwo mal Gelesenes“ verlassen möchte. Oder vielleicht doch eher auf einen auf die Berufsunfähigkeitsversicherung spezialisierten Versicherungsmakler, der in den letzten Jahren für mehr als 600 Interessenten Risikovoranfragen gestellt und die Ergebnisse akribisch dokumentiert und ausgewertet hat. Der Jahre damit verbracht hat, Zugangswege zu individueller Risikoprüfung aufzubauen, die dem Durchschnittsvermittler nicht einmal ansatzweise zur Verfügung stehen.

Jeder versierte / spezialisierte Versicherungsvermittler / Versicherungsmakler wird immer mit einer eher kleinen Anzahl an Versicherern den wesentlichen Teil seines Tagesgeschäfts abwickeln. Mit den Gesellschaften, die eine kompetente und gemäß beschriebener Zugangswege sinnvolle Risikoprüfung anbieten. Wo die Versicherungsbedingungen passen, wo die Prozesse akzeptabel laufen, usw. usf. …

Dies ändert sich logischerweise über die Jahre immer mal wieder. Insbesondere in Abhängigkeit personeller Entwicklungen, der AVB Entwicklung und natürlich auch auf Basis der berufsgruppenbasierten Prämienentwicklung.

Falls es interessiert, im Nachgang gern zwei Beispiele dazu:

Kurzum: Es zählt einzig und allein die individuelle Situation des Kunden in Verbindung mit der Gesundheitshistorie. Dadurch ergibt sich eine individuell sinnvolle Auswahl an Versicherern. Das ändert sich nicht nur abhängig vom jeweiligen Interessenten, sondern auch im Zeitverlauf.

Auch beliebt: Welche Versicherer empfiehlst Du?

Diese Frage bekomme ich ausnahmslos von Interessenten gestellt, die mich per Telefon kontaktieren. Es liegt dann weder ein Gesundheitsfragebogen noch überhaupt eine Terminanfrage vor. Entsprechend ist die einzig korrekte Antwort: Glaskugel ist gerade beim TÜV!

Natürlich lassen sich die am Markt verfügbaren Tarife bei bekannter beruflicher Ausgangskonstellation (und Perspektive) des Interessenten leicht bewerten und in geeignete und ungeeignete Lösungsansätze kategorisieren. In Unkenntnis der und in Abhängigkeit von der Gesundheitshistorie sind diese Erkenntnisse jedoch häufig völlig wertlos.

Gehen wir mal abweichend davon aus, ich hätte zum Zeitpunkt dieser Frage (das passiert nie) alle relevanten Informationen vorliegen. Welche Versicherer würde ich dann empfehlen?

Einfache Antwort: Gar keinen.

Es gibt offensichtlich einige Menschen, die es von meiner Branche gewohnt sind, irgendein Angebot vor den Latz geknallt zu bekommen. Sorry, das ist nicht meine Arbeitsweise. Die bewusste Entscheidung für oder gegen einen Versicherer trifft bei mir allein der Kunde, niemals ich.

Meine Aufgabe besteht lediglich darin, im Laufe des Beratungsprozesses, bestehend aus

- Aufbereitung der Gesundheitshistorie

- Aufbau und Funktionsweise einer Berufsunfähigkeitsversicherung und Auswahlkriterien (AVB-Termin)

- Technische Ausgestaltung einer Berufsunfähigkeitsversicherung

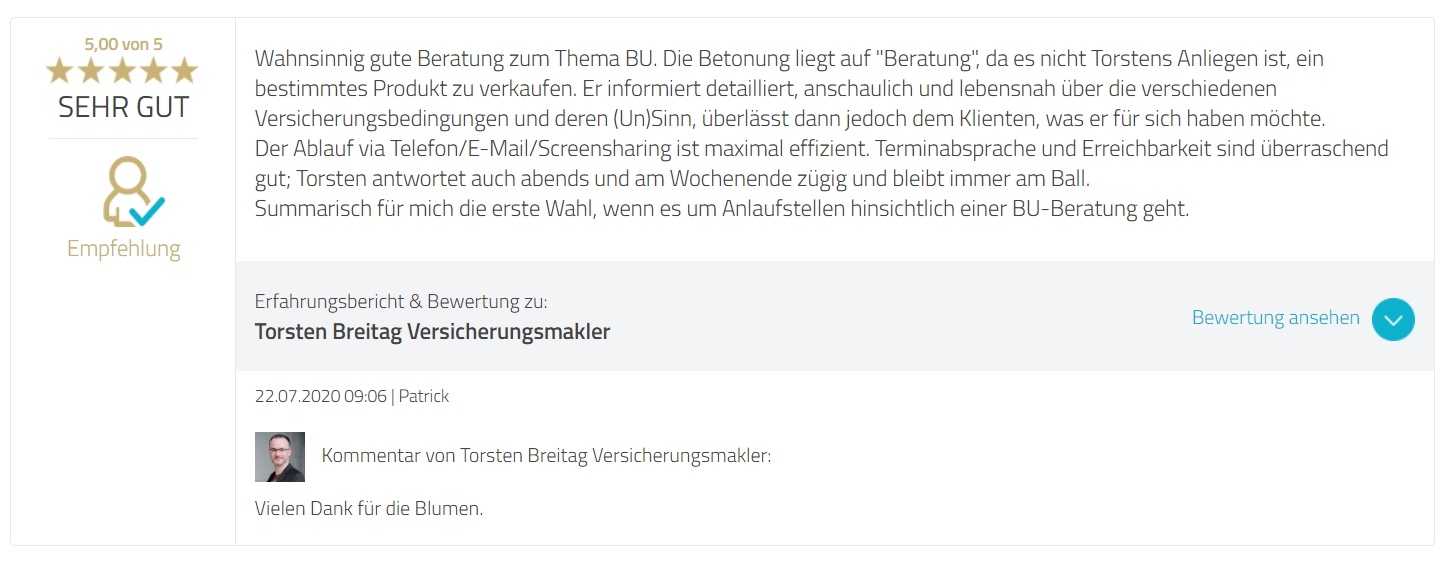

den Interessenten dazu in die Lage zu versetzen, eine bewusste Entscheidung treffen zu können. Siehe auch beispielsweise nachfolgende Kundenbewertung, die genau das treffend zusammenfasst:

Einschränkungen in der Praxis

Diese Arbeitsweise unterliegt in der Praxis natürlich Einschränkungen.

Selbstverständlich nehme ich zwangsläufig regelmäßig Einfluss auf die Entscheidung des Interessenten. Nämlich exakt dann, wenn die Risikovoranfrage erstellt und eingereicht wird. Wie ich schon sagte, hier wähle ICH die in der Regel 2-4 passenden Versicherer. Das geschieht wiederum allein auf Basis der Gesundheitshistorie und der individuellen Konstellation des Interessenten.

Was sollte ich zu diesem Zeitpunkt auch anderes tun?

- Den Kunden per Dartpfeil eine Auswahl bestimmen lassen?

- Wie viele andere Vermittler völlig planlos Risikovoranfragen an 30 Versicherer verschicken?

Nee. An der Stelle halte ich es für deutlich zielführender, wenn ICH auf Basis Erfahrung und Wissen um die Eigenheiten der Risikoprüfung und die bedingungsseitige sowie technische Eignung für den Interessenten die Vorauswahl treffe.

Jedwede Einschätzung meinerseits wird im nachfolgenden Beratungsprozess ohnehin (fast immer schwarz auf weiß) belegt. Welchen oder welche Versicherer der Interessent am Ende wählt und mit welcher technischen Ausgestaltung, das entscheidet allein der Interessent.

Anhand der vermittelten Fakten, nach tatsächlichem Lesen der Versicherungsbedingungen. Nicht auf Basis irgendeines hübschen Vergleichsprogramms mit Kreuzchen, Eulen oder Schlüsselchen.

Glauben Sie nicht? Na dann, Beratungstermin anfragen und sich selbst überzeugen …

Guten Tag Herr Breitag,

vielen Dank für Ihre informativen Beiträge auf Ihrem Blog. Ich habe bereits vor > 11 Jahren vor Studienbeginn eine BU-Versicherung bei der Allianz abgeschlossen – leider ein Kombi-Produkt mit einer Rentenversicherung. Diese lässt sich jedoch abkoppeln, ich habe nachgefragt. So hätte ich eine SBU bei der Allianz + die Rentenversicherung getrennt. Damals war die Gesundheitshistorie nicht gut aufgearbeitet worden, nichts Gravierendes vergessen, aber anders, als ich es heute nach Lektüre Ihres Blogs tun würde. Nach Verstreichen der 10 Jahre, dürfte die Police jedoch meines Wissens in trockenen Tüchern sein. Ich schreibe das, weil ich mit dem Gedanken spiele, aufgrund einer anstehenden Verbeamtung (in A13; mein Alter: 32 Jahre) eine weitere BU-Versicherung (iS einer Zwei-Vertrags-Lösung) abzuschließen. Ich frage mich nun: Sollte ich das bei der Bayerischen tun, weil unter den von Ihnen genannten meines Wissens nur diese (oder auch die Nürnberger?) eine Dienstunfähigkeits-Klausel (DU-Klausel) anbietet. Das wäre doch zumindest bis zur Verbeamtung auf Lebenszeit relevant. Ab dann könnte man die via BU/DU-Versicherungen abgesicherte Versicherungssumme ja ggf. reduzieren. Meine Frage konkret: MUSS es ein Tarif mit DU-Klausel sein, oder reicht ein Tarif mit sehr guten BU-AVBen (z. B. Alte Leipziger, LV1871, HDI)? Was unterscheidet in Ihren Augen Alte Leipziger und LV1871, HDI und Bayerische – außer den bereits von Ihnen genannten „Fallstricken“ (die Sie nicht genau benannt haben)?

Mit freundlichen Grüßen

S. Bugatti

Hallo, zunächst einmal grundsätzlich: Klare DU Mandate nehme ich mangels Wirtschaftlichkeit grundsätzlich nicht an.

Ob man „klar“ eine DU braucht, hängt von der tatsächlichen Tätigkeit (ungleich Verwendung) ab. Der Beruf eines Beamten iS einer BU ist immer „Beamter, Laufbahn“. Nie die konkrete Verwendung. Innerhalb dieser Laufbahn ist er gem. der Regelungen des jeweiligen Dienstherren systemimmanent verweisbar.

Diese Verweisung hat nichts mit der konkreten Verweisung in der BU zu tun, sie erfolgt zeitlich gesehen sinngem. davor (Beruf = Laufbahn). Ua. deswegen erübrigt sich im Prinzip diese ganze werbliche Story mit „Spezial-DU-Klauseln“ mit Ausnahme Feuerwehr.

Im Sinne Leistungsprüfung bleibt das Problem, zuletzt ausgeübter Beruf = Beamter (nicht Verwendung), Laufbahn. Stark vereinfacht, ein ggf. sehr abstrakter Leistungsfall ggü. normalen Angestellten.

Löst nachfolgendes einfaches Schema aus:

– Wenn breit verweisbar durch Dienstherren, dann DU Klausel (bspw. Polizei mittlerer Dienst)

– Wenn abstrakter Leistungsnachweis, dann DU Klausel (bspw. mittlerer Dienst Verwaltung, oder bspw. Lehrer)

– Wenn keine sauberen Kernfähigkeiten / Kerntätigkeiten (prägende Tätigkeiten), dann DU Klausel (bspw. mittlerer Dienst Verwaltung)

– Wenn zivile Verwendung unter Wahrung Lebensstellung denkbar, dann DU Klausel um direkt die rechtlich bessere Position in der Nachprüfung zu haben (bspw. Lehrer oder kommunale Storys mit breitem zivilen Ausbildungshintergrund)

Man könnte ebenfalls böswillig sagen, DU Klausel immer dann, wenn der jeweilige Interessent „Beamter niedriges Niveau“ … Wenn hingegen spezialisierter Beamter mit enger Verwendungsmöglichkeit und hohem Status (bspw. höherer Dienst Bundesbank) … salopp: „Scheiß auf DU Klausel.“

—

Es spielen weitere Faktoren eine Rolle, bspw. vermeintlich harmlose Leistungsausschlüsse, die im Kontext praktische DU-Prüfung schlicht anders / eingeschränkter funktionieren / wirken, als im klassischen BU-Prüfschema.

—

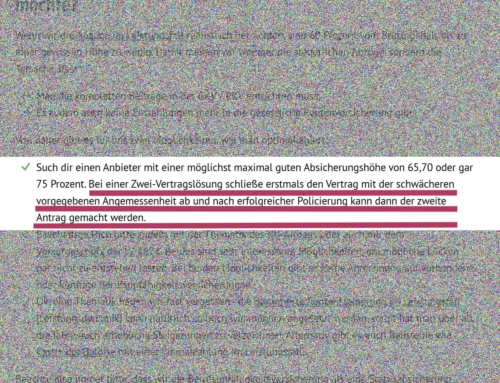

Am grundsätzlichen Gedanken einer Zweivertragskonstellation mit einem DU Anbieter bei evtl. anstehender Verbeamtung und ggf. nachträglicher Reduktion durch Kündigung des anderen Vertrags ist aber nichts falsch.

—

Versicherungsbedingungen lese ich mit meinen Interessenten im AVB Termin. Dieser dauert 2,5 Stunden. Daraus sollte sich erschließen, dass die Story nicht mit 3 Zeilen abgehandelt ist.

—

Die in diesem Artikel kurz angesprochenen Fallstricke in der AVB-Entwicklung der Alte Leipziger ab 01/2017 wurden konkretisiert, Zitat: „Plötzlich lauerten Fallstricke, insbesondere für Studienanfänger in der Nachversicherung“

Danke für Ihre zeitnahe und sehr kompetente Antwort! Das hört sich für mich komplex an.

Wäre dann irgendwann auf jeden Fall eine knifflige Entscheidung: neu abgeschlossene BU mit DU-Klausel vs. > 11 Jahre bestehende SBU-Police bei Allianz? Zumal die Versicherer, die so eine DU-Klausel (gibt ja noch „echt“ vs. „unecht“) überhaupt anbieten, wohl eher selten sind und mir als Laie jetzt nicht so vertrauenswürdig erscheinen. Hatte mal einen Beratungstermin bei „der Bayerischen“ und das war echt katastrophal: „Wenn Sie den Tarif XY jetzt nicht abschließen, kostet er ab Montag dann 30 €/Monat mehr für Sie …“ – Später dann der Anruf im Nachklapp: „War ein technischer Fehler, sorry …“ Nice try …

Sie sagten, DU-Mandate würden Sie nicht annehmen. Wenn man als Beamter 3000 €/Monat versichern möchte, dann ist das doch dieselbe Versicherungssumme und im Sinne einer Zwei-Vertrags-Konstruktion (z. B. Bayerische + HDI oder Bayerische + LV1871 oder Bayerische + Alte Leipziger) machbar, wie in den von Ihnen beschriebenen MINT- und Medizin-Fällen, oder nicht? Ist nicht so, dass ich mich jetzt herabgewürdigt fühle, ich frage nur zum Verständnis. Weil in den allermeisten Fällen scheint eine „DU-Versicherung“ (also eine BU-Versicherung mit DU-Klausel) ja durchaus Sinn zu machen – außer bei sehr hohem Spezialisierungsgrad und Status.

Mit freundlichen Grüßen

S. Bugatti

Das Thema „echte“ vs. „unechte“ DU Klausel (von Franke und Bornberg geprägte Begrifflichkeit) gibt es so nicht mehr. Meint im Grunde nur, ob eine Leistung unabhängig vom Grund der DU, oder allein aus medizinischen Gründen (analog Krankheit … Körperverletzung … Kräfteverfall) ausgelöst wird. Unterschiede in der Qualität der DU Klauseln gibt es durchaus, die Masse der werblich gehypten „Extras“ (bspw. Teil-DU) sind jedoch idR Werbegags.

—

Tut mir leid, dass Sie schlechte Erfahrungen machen mussten. Gute und nicht so gute Marktteilnehmer gibt es aber natürlich in jeder Branche.

—

Beamte brauchen idR keine 3.000 Euro BU Rente (Versorgungslücke bei a.L. eher anfänglich 30-40 % des Nettos, Pi mal Daumen) und kriegen sie auch nicht. Die Annahmerichtlinien der VR begrenzen idR auf etwa 1/3tel des Bruttos. Nun könnte man dagegen halten, dass ja meist erheblich höhere Beiträge fällig werden und somit mehr Abschlussvergütung. Aber das ist Provisionsdenke, respektive Vertreterdenke.

Die Vergütung des Maklers (Courtage) beinhaltet die Abschlussvergütung (von mir aus gern Provision nennen), die Bestandspflege und die Folgevergütungen aus Nachversicherungen und Beitragsdynamiken. In einem üblichen BU Verlauf eines MINTlers oder Arztes macht die reine Abschlussvergütung sicher nicht mehr als 50 % der Gesamtvergütung aus. Zumindest wenn man als Makler jung genug ist.

Anders formuliert:

Bei der BU für einen Arbeitnehmer muss die Absicherungshöhe zwangsläufig über die Jahre wachsen. In Folge Kaufkraftanpassung, Gehaltserhöhungen, etc. pp. … Damit steigt nüchtern „wirtschaftlich“ betrachtet auch der Erlös je Beratungsprozess, ohne nennenswerte weitere Arbeitsaufwände über die Jahre.

Beim Beamten sinkt jedoch idR die Versorgungslücke, je länger er verbeamtet ist. Heißt, es bleibt im Wesentlichen bei der Abschlussvergütung (= Provision). Demnach Vertreterklientel, bspw. Debeka. Von der Regel gibt es je nach Regelungen des Dienstherren wieder Ausnahmen. … bspw. besagte, hohe Einkommensregionen … Das ist dann aber auch wieder die Story, ob ich wirklich „klar“ eine DU-Klausel benötige. Ihrerseits richtig erfasst, Spezialisierung und Status ist treffend zusammengefasst.

Dieser wirtschaftlichen Grundüberlegung steht nun eine weitere Wechselwirkung gegenüber: Wie ebenfalls von Ihnen schon richtig erfasst, die Auswahl der Versicherer mit DU-Klauseln ist überschaubar. Mit ggf. Ausnahme Bayerische und eingeschränkt noch AXA / DBV sind das wiederum alles Versicherer mit katastrophaler Risikoprüfung oder anderen prozessualen Problemen. Heißt, die identische Gesundheitshistorie führt beim guten BU Anbieter weit eher zum gewünschten Ergebnis, als bei „Friss oder stirb …“ von 2-3 in Frage kommenden DU-Anbietern.

Salopp: DU ist regelm. Mehraufwand für erheblich geringere Gesamtvergütung.

Nun können das die meisten meiner Kollegen durch Begleitgeschäft kompensieren. Wenn bspw. auch die Sachverträge betreut oder eine PKV / Altersvorsorge etc. mitvermittelt werden. Wie auch immer, nicht meine Baustelle. Ich bin nur Fachidiot für die BU. Ich kann es nicht durch Begleitgeschäft kompensieren und „ich kann nicht“ heißt hier ganz klar „ich will nicht“.

—

Dazu kommen noch diverse Erfahrungen und kommunikative Eigenheiten. Man könnte sagen, eine hin und wieder auftretende Beamtenmentalität, die nur eingeschränkt kompatibel zu meiner direkten Art und Weise ist.

Ich habe durchaus auch Beamte im Bestand. Sogar ein paar wenige DUs. Z.Bsp. als Teil einer Zweivertragslösung, da beim Abschluss nicht verbeamtet. Das sind aber Ausnahmen, idR mit besagtem Spezialisierungsgrad und Status. Bspw. spezialisierter, höherer Dienst oder auch „B“- oder „W“-Besoldung wie zum Beispiel Professoren.